新一线城市作“梯”消解房地产泡沫,让中国经济再飞20年

2017房价会跌?该不该买?主流专业机构的观点都在这了!

导读:2017年该不该买楼?先来看看这24家专业机构的分析。

本文已获得吴晓波频道授权,推荐关注财经第一自媒体-吴晓波频道

金融、经济和理财投资上,相信大家最关心的话题始终是房产。今天21君分享给大家的文章,整理24家券商对“2017年房地产市场”的预测,梳理了主要观点,寻找出其中的共识和争议点。兼听则明、偏信则暗,即便你对2017年楼市走势已有自己的结论,看一看专业人士的研究思维也是好的。

1

共识

2017年房地产市场主题是调整

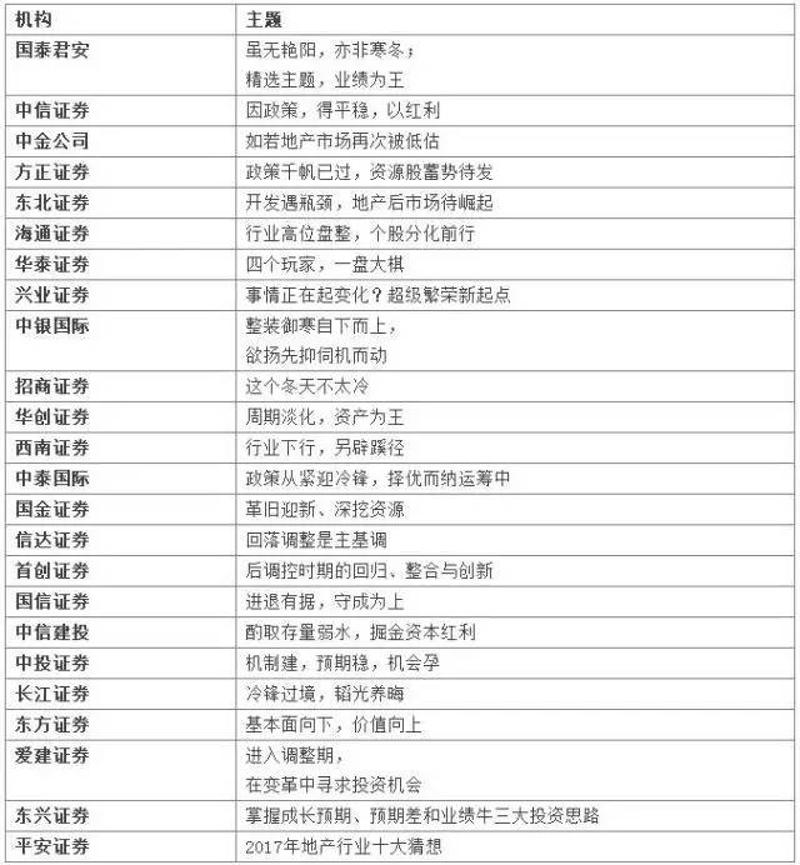

24份《房地产行业2017年投资策略》报告的主题如下表,其中频繁出现的同义关键词是寒冬和冷锋,调控与政策,整合、变革与创新,它们大致勾勒出了这些研究机构对于2017年的整体判断:房地产市场正在进入一个新的阶段,但同时也说明这是正常的优胜劣汰,以及对应的政策导向,不必过分担忧。

资料来源:各机构研报、巴九灵整理

调控政策短期内不会变化

2016年上半年,政府鼓励我们买房。2016年下半年房地产过热,一二线核心城市调控开始。从历史上看,过去十几年中国房地产调控的持续时间几乎没有短于一年,而这一次有很大概率也不会例外。

因此,这一点最无争议,几乎所有机构一致认为,2017年房地产趋紧的调控政策依然不变,上半年热点城市房地产调控整体趋严,三四线城市依然以去库存为主,而下半年尤其是第四季度可能会出现政策上的松动。

买房的人变少

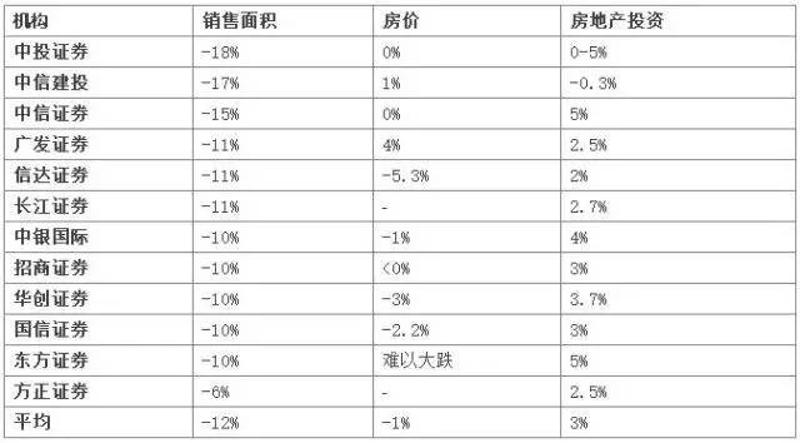

对于2017年市场,房屋销售面积下降几乎是定局。机构对于成交量的预测方向一致,都是跌。最悲观的是中投证券,预计跌18%,最乐观的方正证券也预测要跌6%。

当然,这一点在不同城市的表现也是不一样的。代表性的观点是,受政策影响,一线成交跌得最多,而三四线还在去库存过程中。比如比较悲观的中信建投预计一线、二线、三线城市的销售面积分别下降28%、19%、14%。

数据来源:各机构研报、启迪云泽资本、巴九灵整理

整体房价可能微跌

所谓量在价前,买房的人少了,紧接着的房价也不会好到哪里去。如上表所示,除广发和信达外,大多机构预测2017年房价在正负3%以内。

典型的观点是,2017 年上半年全国销售均价将持平,下半年随着政策松绑重回上升趋势,原因在于:

1、开发商资金充裕;

2、一线城市与核心二线城市短期内供应缺口难以得到根本解决;

3、高地价。

朋友圈关于房企并购的爆文要多了

最近1-2年,房地产行业内并购潮已经初现端倪,比如融创收购了莱蒙国际、融科、凯嘉城等,以及最终失败的融创、绿城联姻。2017年,我们可能会看到更多类似的并购案例。

房企融资渠道收紧、一二线城市拿地门槛提高、房企品牌溢价将是2017年房地产行业的趋势。换言之,钱不好拿,面粉更贵,面包没有品牌效应也不好买,手上没有一点金刚钻,要揽下买地开发卖房这活,就没过去这么容易了。

手里有地但开发能力弱的中小型房企若无法通过开发模式盈利,卖土地、卖股权现象就可能会频繁出现。而如果连土地都没有、又是上市公司,搞不好整个企业就会被当壳卖掉了。

如果每隔一段时间,你就在朋友圈里看到,XX地产公司以XX亿收购了XX地块、楼盘,或者一个非地产行业收购了一家上市地产公司,千万不要惊讶,这就是“适者生存,不适者被淘汰”的行业规则。

房企大转型,说不定也要喊“匠人精神”了

中小房企混不下去,除了卖身之外的一条路是转型。行业是否开始大规模转型很好判断,就是各式各样新名词是否出现了。大家留心看看,16年开始,这些名词有没有出现在你的朋友圈:

1、房地产金融、 房地产基金、物业管理、智能建筑,这是上下游的拓展;

2、旅游行业、养老地产联动的医疗行业,这是特色化的细分市场;

3、地产+XX,比如文化传媒、计算机,这是发展或并购独立于地产主业的新兴行业;

4、房地产的“匠人精神”和“中产消费”,这是做精品和品牌溢价。

当一个行业频繁出现新名词的时候,泡沫应运而生。这里的泡沫是中性词,其意义在于这其中或许会出现一部分成功者,并以其他失败者为代价。谁是这些成功者是不确定的,可以确定的是,距离本业越远,则成功的概率越小。

2

争议

区域分化,一线城市房价还买得起吗

平安证券、国泰君安等机构认为区域市场的房价收益分化仍将持续,一线和二线核心城市就业、教育、医疗资源城市净迁入人口常年居全国前列,城市土地资源稀缺、库存少。

很多房企甚至不惜以较高溢价率拿地。而一线城市供给异常紧缺,三四线城市需求有限,相对而言二线城市受益于城镇化,需求旺盛,是未来房地产行业的机会所在。

但也有观点从购买能力的角度考虑,认为这种趋势在2017年会暂缓。

比如中银国际指出,如果要在上海买套90平米的房,假设每平米4 万,购房首付比例35%,贷款期限 30 年,贷款基准利率 4.9%,每月需等额还款约1.2万,每年近15万。而目前一线城市人均可支配收入约 5 万元/人,则家庭每年可支配收入约15 万元,按揭占收入比高达 98%,基本达到目前居民人均承受能力的上限。

因此,在可支配收入提升有限的背景下,即便没有出台严厉的限贷限购政策,热门城市的购房刚性需求中期内也需要迎来一轮自发性的修复调整。

正方代表:平安证券、国泰君安反方代表:中银国际

地王是否会偃旗息鼓,土地财政是否有所改观?

与一线城市高企的房价伴生的是地王,这是开发商与开发商之间,开发商与政府之间的博弈。

在核心城市的房子上,建筑成本占房价的比例较低,因此如果企业已经有地,那么积极推动在建项目的投资是很大的。但地价高,2016年很多新拍的地块楼面价格高过附近楼盘成品房售价,面粉价格高过面包,令新项目的投资收益偏低,且2016年核心城市出售的土地已经不少,因此房地产企业2017年扩张拿地的兴趣不大。

换言之,2017年出现地王的频次可能降低。

但华泰证券则成为少数派,认为由于政府限制土地供应,一线及二线城市的稀缺土地,价格会水涨船高,所以土地成交价格将会进一步提升。

而且2016 年5月起,房地产纳入“营改增”的试点,营业税变为中央税种。地方本级财政将减少23%左右的收入来源。而这部分减少的税收在房地产税尚未推行的情况下,只能继续通过土地收入和土地抵押来补充,因此一二线城市所在省市可能会加大土地供给,而热点省市的土地市场回暖将一定程度上带动房地产投资。

正方代表:方正证券反方代表:华泰证券

3年小周期还有没有效

过去中国楼市素有3年小周期之论,这个周期和宏观经济息息相关,经济下行—政策微调—房地产反弹—经济上行—房价上涨—调控趋紧—经济下行。我们按照M2-GDP-CPI 去衡量房价走势,发现了惊人的一年领先房价周期。

部分观点认为,3年周期仍然成立,这也是为什么这么多机构预测,2017下半年尤其四季度房价将重回上涨轨道,因为3年已到。

但华泰证券提出一种新逻辑,认为去库存的逻辑从过去的宏观经济增长转变为规避经济风险逻辑,通过行政手段卡住一二线热点城市,将资金引导至三线库存重灾。当前资金才流向三线城市,那么直到完成重灾地的去库存任务,货币都不会收紧。其他比如平安证券,也提出2017年下半年走势并不明朗。

正方代表:长江证券反方代表:华泰证券、平安证券

美国加息对中国房地产影响不大

兴业证券研究了日本、香港、台湾、智利等国家在面对美国加息周期时的房地产走势,认为美国加息对本国房地产行业的影响与该国资本账户开放程度有关,资本管制情况下,美国加息对我国房地产冲击不大。

资本账户开放程度较高的国家、地区,如日本、香港、台湾等,美国加息往往会引发地区金融危机,刺破当地房地产泡沫。而对于实行资本管制的国家,如智利在90年代不仅避免了美国1988-1989加息的冲击,甚至迎来房地产5年牛市。

因此,兴业证券认为,就中国目前情况而言,美国加息对中国房地产市场影响不大。

正方代表:兴业证券

资料来源:

国泰君安、中信证券、中金公司、方正证券、东北证券、海通证券、华泰证券、兴业证券、中银国际、招商证券、华创证券、西南证券、中泰国际、国金证券、信达证券、首创证券、国信证券、中信建投、中投证券、长江证券、东方证券、爱建证券、东兴证券、平安证券等机构关于房地产行业2017年投资策略研报;雪球文章: 《20家券商写了800页,说2017房价要跌!》

f3ce3ee1-40f7-42b5-8f98-d06330276f5d.jpg)

280959b6-6a77-4ae6-8d89-eceef94ef472.jpg)

0347cc6f-b1db-4030-8c4d-cb3a0cba497b.jpg)

b3be0fd9-1101-44b6-a806-18f912b18542.jpg)

bd1ded89-0fc8-47c2-bd63-79c7fd4cc044.jpg)

0c2b0d7b-71b1-4ba4-8e1c-1e91164a5444.jpg)

9f902141-8ae1-4ca8-b891-801225007f80.jpg)