侠客岛:美联储加息,中国楼市撑得住吗?还崩不崩了?

多角度解析:美联储加息后,对世界经济有哪些影响?

美国联邦储备委员会日前宣布将联邦基金利率目标区间上调25个基点到0.5%至0.75%的水平,并释放出明年可能加快加息步伐的政策信号。

鉴于美联储加息的政策信号和步调节奏具有重大外部影响,在世界经济复苏不稳的大背景下,美国货币当局必须充分考虑其政策的负面外溢效应,加强和全球其他主要经济体的宏观政策协调。

美联储政策之于货币体系:应承担全球责任

作为全球最大经济体和主要储备货币发行国,美国国内生产总值(GDP)占世界比重接近四分之一,60%至80%的国际贸易以美元结算。过去几十年里,得益于美联储全球“印钞机”的优势和统治性地位,美国得享长期经济稳定与繁荣。

因此,美联储在决定加息时不能只考虑美国经济和自身利益,也要对其货币政策的外溢效应给予充分重视,美国只有承担起主要储备货币发行国应担负起的全球责任方显公平。

首先,美联储负有沟通责任,以稳定全球市场预期。对全球金融市场和贸易而言,美联储加息步伐加快意味着美联储与欧洲央行、日本央行的货币政策将进一步分化,利差扩大将推动美元对欧元、日元等主要货币汇率上涨,美元指数将继续走强,金融市场投资套利行为将会加剧。由于汇率与贸易息息相关,汇率与贸易之争将会更趋激烈。

其次,美联储应平衡好国内国际利益,降低对外部的负外溢效应。美联储加息提速会给新兴经济体带来外溢影响。由于以美元计价资产有着更好的回报前景,美联储加息会吸引投资者将资金从新兴经济体转向美国,导致新兴经济体货币贬值,也令新兴经济体资产市场承压。

澳大利亚创新金融研究院院长郭生祥认为,每一次美元大幅回流美国,都会给全球金融市场带来动荡,世界经济尤其是新兴经济体受到打击。

以上世纪90年代为例,美国新兴的互联网产业泡沫膨胀,美联储因此收紧了货币政策,结果造成美元短缺,给东南亚国家带来金融动荡,从而导致1997年亚洲金融危机爆发。

再次,美联储应为世界经济复苏的未来传递积极能量。作为全球最具影响力的央行,美联储货币政策调整不可避免地会对全球金融市场和资本流动产生重要影响。美元大规模从新兴市场国家撤出将导致这些国家的货币贬值,加重其国内通货膨胀压力。对一些经济体来说,或将不得不收紧货币政策,以追随美国上调利率来稳定汇率,控制通胀,但融资成本大幅上涨将加重这些经济体企业偿债负担并拖累经济增长。

如果美联储加息节奏过快,一些经济形势不佳、过度依赖外部融资、偿债能力弱的国家将“雪上加霜”,甚至面临金融危机和经济衰退的风险;这反过来也会通过贸易和金融渠道传导到美国,危及美国经济复苏和金融稳定。

美国长期受益于美元的主导地位,以美元换资源、以美元换产品、以美元换服务,美国在用美元从其他国家购买商品的同时,也通过货币贬值透支消费,寅吃卯粮,将其金融风险输送至全世界。因此,美联储审慎把握加息节奏,加强与其他经济体和金融市场的政策沟通,符合美国经济和全球经济的共同利益。

今年二十国集团杭州峰会上,与会领导人明确提出,全球各主要经济体要减少宏观经济政策的不确定性,增加透明度,将对其他国家产生的负面溢出效应降至最低。

美联储政策之于世界经济:带来多重风险

美联储在年底加息的背后隐藏着复杂的政策矛盾,对美国和世界经济也有着多重外溢效应,并给明年全球经济笼罩上了一层阴云。

美联储14日在时隔一年后再次决定加息25个基点,并预计明年还将加息3次。对全球市场来说,这一决定并不意外,美联储对加息的解释也充满自信:这是基于美国经济基本面作出的合理决定。

诚然,目前美国经济复苏稳健、就业充分、通胀升温,同时金融市场一路高歌猛进,美联储加息是势在必行。但这一在美联储看来颇为合理的举措,对美国经济乃至世界经济来说,却未必会带来合理的外溢影响。

首先,对美国经济来说,美联储的货币政策和“特朗普经济学”已产生了难以调和的矛盾。美联储加息,尤其是如果明年加速加息,势必推动美元上涨,而目前美元已经处在14年来高位。

美元升值将令美国贸易逆差扩大、美国企业海外利润缩水,并导致进口商品变贵从而推升工薪阶层生活成本。这和美国当选总统特朗普减少贸易逆差、改善蓝领工人处境的竞选承诺背道而驰。

同时,特朗普主张加大财政开支力度、加快基础设施建设,这将令美国经济过热风险升高,可能令美联储加快加息步伐;而这又会进一步推升美元,令美国经济失衡问题恶化。彼得森国际经济研究所高级研究员威廉·克莱因预计,美国经常项目赤字将从今年的占国内生产总值2.7%扩大到2021年的近4%。

其次,美联储加息和美元走强令贸易战风险升高。这是因为,美联储加息和美元走强将导致美国贸易逆差扩大,而这可能导致下届美国政府诉诸保护主义措施来为美国出口商争取利益。此外,强势美元还将阻碍特朗普实现其吸引制造业岗位回流美国的愿望,因为强势美元意味着企业在美国的生产成本更高。

英国《金融时报》援引欧洲一名资深贸易官员的话说:“美元升值可能是贸易战的开端。”全球贸易增速已经连续5年放缓,而路透社对全球数百位专业人士的调查显示,全球贸易放缓未来可能进一步恶化。在这样的大背景下,一旦主要经济体之间爆发贸易战,将给全球经济带来沉重打击。

再次,美联储加息将引发持续的新兴市场资本外流,尤其是一些经济形势不佳、过度依赖外部融资、偿债能力弱的国家将遭遇更为沉重的打击。澳大利亚创新金融研究院院长郭生祥说,从历史上看,每一次美元倒流回美国对世界经济的破坏性都很大。

日本丸红株式会社市场业务部中国组负责人成玉麟表示,加息已引发投资资本和外汇从发展中国家和新兴市场国家出逃,这会使这些国家的国内存贷款利率上升,降低其美元债务偿还能力,甚至可能造成金融、外汇市场和政局动荡。

最后,美联储加息还凸显了全球货币政策不合拍,加大了各国间的政策协调难度。在美联储宣布加息后,英国、瑞士、挪威、韩国、印度尼西亚等央行都表示保持利率不变。路透社报道说,美联储收紧货币政策和大多数国家的货币政策不合拍,欧洲央行以及印度、巴西等国央行估计还将进一步放宽货币政策。

对2017年的全球经济来说,美国货币政策已经成为一项重大外部性风险。并且,自2008年国际金融危机爆发以来,无论是美国降息、实施量化宽松政策,还是加息,美国的货币政策总是周期性地影响着全球其他经济体。如何应对这一外部风险、如何利用本国调控措施来趋利避害,成为对全球政策制定者的一项考验。

美联储政策之于拉美国家:警惕“锁喉效应”

近年来,拉美主要国家经济遭遇不同程度的困难。据联合国拉加经委会预测,2016年拉美经济将萎缩1.1%,为30多年来首次连续两年负增长,2017年有望摆脱衰退,实现1.3%的增长。

然而,拉美经济能否如期复苏,如今又画了问号。美联储14日在时隔一年后再次加息并传递出明年可能加速加息的信号,可能给拉美经济带来外部融资难度加大、成本提高等“锁喉效应”,其经济复苏步伐或因此被打乱。

首先,美联储加息将造成拉美国家资本外流,加大债务风险。美联储加息后,美元资产吸引力增强,在全球范围内逐利的资本将回流到美国。这将对国际“热钱”依赖度较高的部分拉美国家造成较大冲击,加大其外债偿还压力。上世纪80年代,美国货币政策在多年宽松后突然收紧,诱发了拉美长达十年的债务危机,波及甚广,成为拉美“失去的十年”。

其次,美联储加息将推高拉美国家借贷成本,阻碍经济刺激政策的实施。为应对经济低迷,巴西、墨西哥、阿根廷等拉美国家都宣布了扩大基础设施和能源项目建设等一系列经济刺激政策,需要大量外部资金。美联储加息引发的拉美国家央行被动加息以及拉美国家货币贬值,都在一定程度上推高了资金借贷成本。

巴西瓦加斯基金会金融学教授夏华声指出,自美联储加息以来,巴西货币雷亚尔贬值5%以上,最高时曾贬值7%。这给巴西经济造成不小压力,减缓了巴西央行降息以刺激经济增长的节奏。

再次,美联储加息将影响以初级产品出口为主的部分拉美国家的出口创汇能力。近期国际市场大宗商品价格反弹对于依赖大宗商品出口的巴西、智利、秘鲁等拉美国家无疑是重大利好。然而,随着美联储加息及美元走强,国际大宗商品价格或将再度承压,从而导致这些国家出口创汇能力减弱,进而面临国际收支失衡的风险。

夏华声认为,美联储加息令众多大宗商品价格承压,其中包括铁矿石、石油、大豆等巴西经济的重要支柱。这对连续两年出现负增长的巴西经济可谓雪上加霜。

此外,一旦2017年美联储加速加息,留给拉美市场的消化时间就会相应缩短,风险敞口也会随之增大。此次美联储加息距上次已有一年,这给了拉美国家足够的反应时间。墨西哥央行分别于今年2月、6月、9月和11月各加息50个基点,提前为美联储随时加息预留空间。但是,一旦美联储随后加息频率加快,对拉美国家央行的考验也就更大。

不过,在看到风险的同时,也不必对拉美经济前景过于悲观。与上世纪80年代陷入债务危机、21世纪初频发金融危机和货币危机时相比,如今大多数拉美国家抵御外部金融风险的能力已经大为增强。

一方面,长达十年的大宗商品超级周期为不少拉美国家积累了丰盈的外汇储备,使其主动干预汇市的能力明显增强。另一方面,拉美国家普遍实施了更加严格的通胀目标管理、更加灵活的汇率制度以及更加谨慎的财政政策,增强了应对外部风险的自我保护能力。

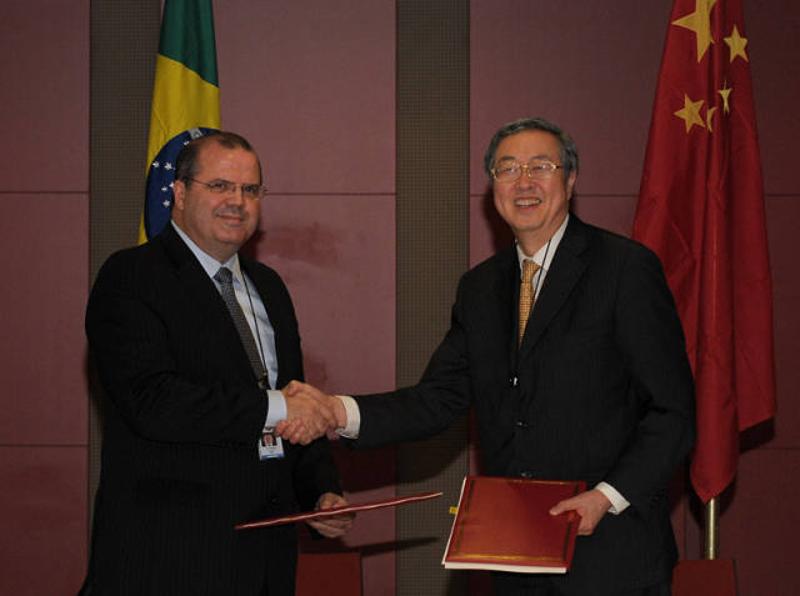

值得一提的是,中国与拉美之间不断深化的金融合作,有助于拉美国家寻找美元之外的替代货币,从而降低融资成本、规避汇兑风险。如今,中国人民银行已先后与巴西、阿根廷、苏里南和智利4个拉美国家签署了本币互换协议,在阿根廷和智利指定了人民币清算银行,并正式启动了面向全球的人民币跨境支付系统。

巴西圣保罗因斯珀商学院经济学教授罗伯托·杜马斯指出,随着中国经济进一步开放以及人民币国际化进一步推进,可以预见,人民币将会成为世界上币值最稳定的货币之一,在国际上发挥更重要的作用。

f64d15e2-d6a6-40b0-a69e-88dd661fee11.jpg)

142b5fe9-83bb-4ed4-abc4-763da9a22ee7.jpg)

4d465cfc-d3d3-4ee7-878d-77e8058e675d.png)

2673faa8-1f2f-4172-b387-1ea92f5b3b1d.jpg)

ee58ab22-d7b1-4129-ac99-024ff9929eef.jpg)

0cdd8da7-04c9-44ae-bcc7-758fccb68fe9.jpg)