盘点|过去十年涨幅900%的十倍股有哪些?

2016-03-29 12:10

2016-03-29 12:10

十倍股,就是现在股价涨到了当初股价的十倍,严格地说,十倍股的股价涨幅是900%。找到了十倍股,就可以把一万变成十万,一百万变成一千万,一千成变成一个亿,成为富一代,赢娶白富美,走上人生巅峰。

当然十倍股不好找,所以我们要重温经典,借鉴投资大师的智慧,在寻找十倍股的道路上少走弯路。

过去十年都有哪些十倍股?

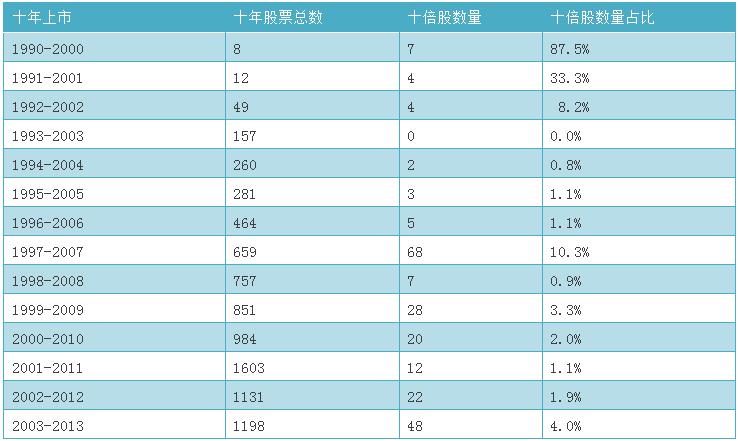

回顾过去中国股市历史上的14个十年期,看看十倍股的占比

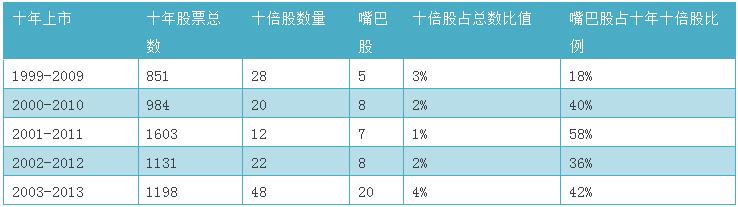

在中国股市,从十年十倍股数量来看,食品饮料股和医药股占比最高,过去5个十年平均为四成。2003年12月31日到2013年12月31日,中信标普A股综合指数上涨131%,中信标普全市场二级行业指数涨幅排名中,第一名是医药行业指数10年上涨481%,第二名是食品饮料指数十年上涨451%,超越市场整体涨幅3倍以上。

而这些大牛股生产的消费品:香烟、食品、饮料、药品,都和我们的嘴有关,其实超级大牛股近在嘴边。

(注:这里的嘴巴股指的是食品行业和医药行业)

两个百分比的悬殊相差很大,在所有上市十年股中出现十年十倍的概率只有1%-4%,平均40个股票才有1个是十年十倍股,但是在十年十倍股中出现嘴巴股的概率是18%-58%,平均40%,所以虽然十倍股不容易找,但有一个方向就是近在嘴边。

过去三年,十倍股的共性

十年十倍股已经很难得了,然而有些超级大牛股更是以三年十倍的速度成长。下面分析这些十倍股的一些共同特征(从2012年12月5日至2015年11月13日统计的十倍股,剔除上市不满三年的股票,总共58只,其中创业板26只,占比44.83%,中小板23只,占比39.66%,主板9只,占比15.52%。)

1、符合国家经济转型的新兴行业,行业规模巨大,处于高成长周期的起始阶段

中国过去的几十年里面,诞生过很多十倍股,比如房地产的万科,家用电器的格力,汽车的上汽集团,白酒中的茅台、五粮液,医药行业的云南白药等。

这些股所处的行业都是几千亿,几万亿的行业,且股价上涨十倍期间都对应行业的高成长周期。

2、新一代信息技术的紫光股份,神州信息,浪潮信息等。

公司股本小,市值小,绝大都数都小于50亿市值。比如乐视网2012年不到50亿市值,东方财富启动时不到30亿市值,同花顺不到20亿市值。网宿科技20多亿市值,千山药机12亿市值。

3、多数公司具备较强的创新能力,轻资产,高毛利,通过知识产权构造较强护城河。

比如东方财富、同花顺在互联网金融领域创新,网速科技在CDN领域创新,乐视网的强大内容IP造就的颠覆式创新。

4、内生增长的同时不断进行外延并购

东方财富收购香港券商、同信证券等,乐视收购影业,千山收购湖南红颢、上海申友、乐福地等,紫光股份收购华三、西部数据等,三泰控股收购烟台伟岸,上海莱士收购同路生物,特锐德并购传开电气等。其中绝大多数不断通过外延并购进行产业扩张,产业链垂直整合是多数十倍股的明显特征。

5、公司创始人具备极强的创业精神,前瞻的战略布局,坚决的执行力,无私的企业家精神。

乐视的贾跃亭是其中的典型代表,怡亚通的周国辉,千山的刘祥华,奋达科技的肖奋等都深具企业家精神。

如何选出十倍股

十年十倍也好,三年十倍也好,关键问题在于怎么找到这些超级大牛股 ?

一、欧奈尔选股法——抓住强势股,注意止损,欧奈尔以CANSLIM投资法创下在26个月内大赚20倍的记录。

关键指标:每股收益、净资产收益率、机构持股比例

1.当季每股收益较去年同期增长大于等于18%,或环比增长大于等于100%

2.每股收益近两年均保持增长

3.年化净资产收益率大于15%

4.最近一年(52周)股价表现好于大盘同期(> -9.97%)

5.机构持股比例连续两年提升,且小于70%

二、彼得·林奇筛选法——价值投资,去发现大家尚未发现的股票

1977年,彼得·林奇开始管理麦哲伦基金。之后的13年里,他为麦哲伦基金的股东取得了高达27倍的收益。

关键指标:每股收益增长率、市盈率增长比率

1.过去连续3年的每股收益增长率大于等于20%且小于50%

2. 评估股价的指标为“市盈率增长比率”(PEG)

最值得一提的是,PEG是彼得·林奇自创的,市盈率增长比率(PEG)=市盈率/每股收益增长率

15%≤每股收益年增长率20%,该比率正常;

20%≤每股收益年增长率≤25%,对于足够大但又可维持的企业,这是个非常好的数值;

25%≤每股收益年增长率≤35%,该比率可接受;

35%每股收益年增长率≤50%,此时需要认真考虑一下,如此高的增长率在长期内很难维持;

每股收益年增长率50%,需要仔细考虑,如此高的增长率在长期内很难维持,而且增长率一旦下降公司容易垮掉。”

收益增长率要连续3年保持在20%至50%之间,既保证高增长性,又保证长期持续性,这样的股票值得买入。

三、巴菲特成长性投资法——成长性投资保证长期收益

股神巴菲特是最伟大的投资家之一,他依靠股票、外汇市场的投资成为世界公认的投资大师。他买入企业股票的基本标准之一是:显示出有持续稳定的盈利能力。

关键指标:净利润增长率、PEG

1、净利润增长率连续3年超过30%。

2. 市盈率除以每股收益增长率(PEG)小于或等于1。

巴菲特确定性投资法——投资确定性是抵挡股市风险的重要原则

巴菲特的思想精髓还在于“确定性投资”,这是一种自己能够看懂且确信的、有较高安全边际的确定性。有了“确定性”,才敢于在熊市中长线持有。

关键指标:净利润复合增长率、市盈率(PE)、净资产收益率、毛利率

1. 三年净利润复合增长率大于18%

2. 市盈率小于20

3. 加权平均净资产收益率大于20%

4. 毛利率大于等于20%

四、美林时钟投资法——经济周期变化指导股票投资行业选择

美林的投资时钟是一种将经济周期与资产和行业轮动联系起来的方法。它将经济周期分为衰退、复苏、过热、滞胀四个阶段,各阶段对应不同的资产类别表现超过大市。

关键指标:每股收益率、市盈率

1. 行业选择:(经济衰退期尾声)建筑建材、房地产、家用电器

2. 排序每股收益率(EPS),均分10级打分

3. 排序市盈率(PE),10级打分

4. 累计各股所获分值,选出高分股

【来源】飞笛资讯(21世纪明天日报)