观点|对全球经济而言,2008年其实从来没有结束

2016-01-29 19:02

2016-01-29 19:02

文|均衡博弈公共研究

这是一个债务掩盖债务、泡沫推升泡沫的时代。但是,出来混总是要还的;面对债务,我们总是希望让别人来还,要么国家间的转移,抑或转嫁给我们的子孙。作为著名的经济学家,凯恩斯曾说过:“从长期看,我们都将死去”。

全球本轮的经济动荡是从08年美国的次贷债务所引发的金融危机而始。为了拯救这场席卷全球的债务危机,我们历经七年,政府们用尽了所有的经济政策,而在短暂的稳定之后,全球危机依然此起彼伏,从欧债到大宗、从汇率到油价、从新兴市场到发达市场国家,一圈一圈从未停歇。

到今天全球最大的两个经济体又走到了危机的边缘:中国经济已然到了危险的时刻,汇市、股市、债市系统共振,房市也在去库存的艰难阶段;而作为08年债务发源地的美国,火在向全球烧了一圈之后又传了回来,美房、美股、美债俨然重回了08年的险境。因为这七年我们从来就没有在根源上摆脱过危机——我们无非从当初要拯救的滔天债务变成了如今要维持的债务滔天。

理论上来说,债务可以通过在经济潜在增长率曲线一定范围内的波动与经济增长周期形成有效的互动平衡。

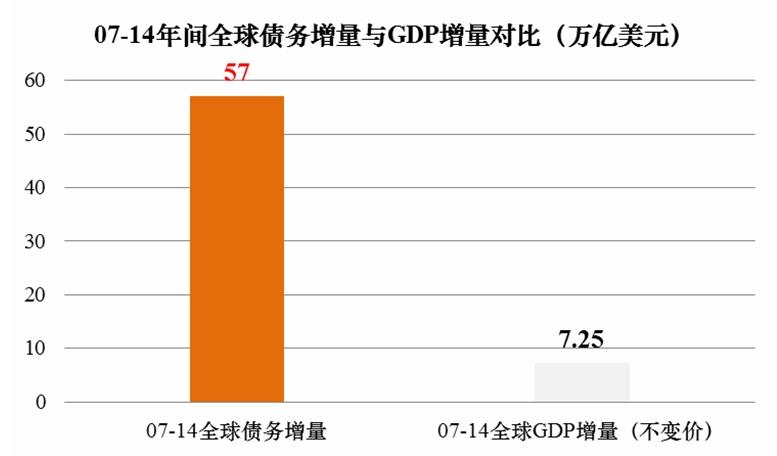

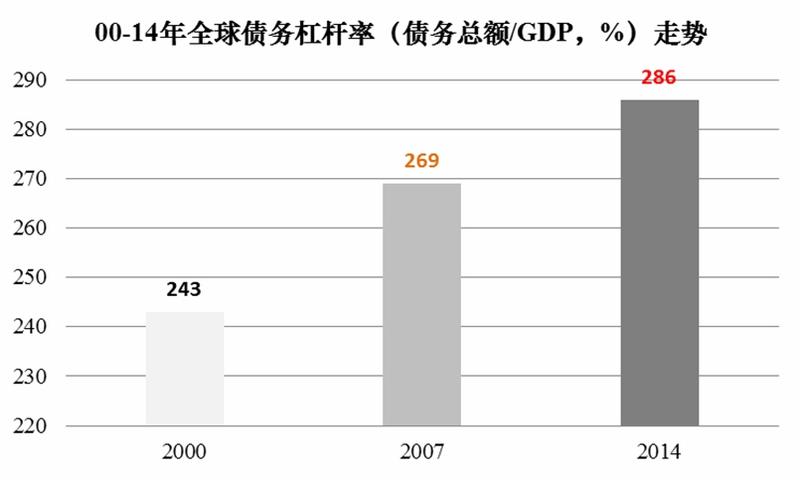

但是,08年经济危机以来的信用和债务扩张显然已经超出了以上机制自我调节的范畴,全球债务的天量扩张对经济增长的实际拉动能力已然失效,全球正在落入一个长债务周期的陷阱。

以雷曼兄弟倒闭为导火索的全球金融危机至今已经持续了七年又五个月,近期全球经济的巨幅震荡显示,复苏并未按照政策制定者的既定战略如期而至,反而市场内外噩梦重演的气息在弥漫。回顾此轮债务危机的拯救行动,我们看到的除了政策制定者们不断自我强化的“信心”,更是被货币、财政与市场放大的债务狂潮,“饮鸩止渴”的画面在我们脑海挥之不去。

发达国家:用膨胀的债务掩盖债务的危机

▲美国——全球债务扩张的源头

从次贷危机发源地美国来看,国家总债务增长超过30%,政府债务上限一再被突破,主权债务占GDP的比重超过100%,美联储资产负债表扩张5倍,天量美元在全球漫游。但是经济复苏的步伐依然蹒跚,债务推高的股市、房市与债市近期再次面临被债务打爆的风险。

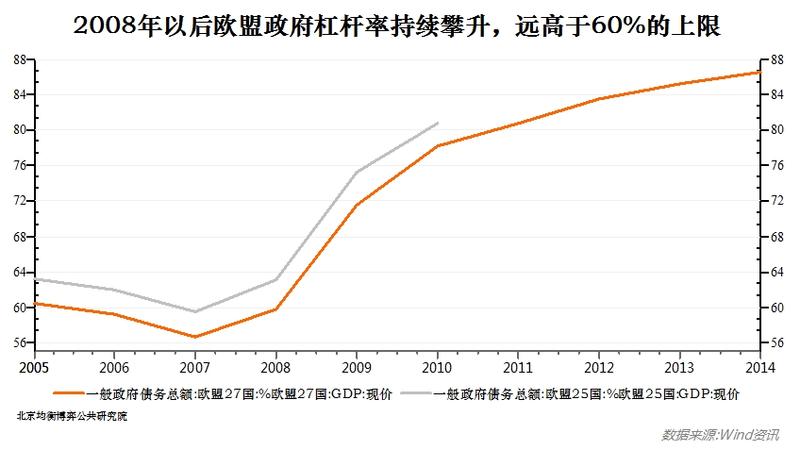

▲欧元区——幻灭的福利,主权的债务

从欧元区来看,金融危机期间用于救助和疏困的货币救助还未来得及收尾,主权债务危机已经上演,欧洲以QE保全了欧盟的完整,通过央行的负债挽救了“欧猪们”的国家破产,面对成员国财政修复的缓慢进程,持续QE的输血向各国造血功能的转换之路遥无期。

▲日本——买光所有债务的央行

日本宽松20年只求走出通缩,08年经济危机的爆发对于衰退长期抗争的日本无疑是雪上加霜,拥有全球最高债务杠杆率的国家不得不启动了新一轮的QE与国家负债扩张。与欧美不同的是,在此轮经济危机之前,日本已在对抗衰退的路上走了十年,08年经济危机进一步加重了这一趋势。

中国:债务的转折是从何时开始的?

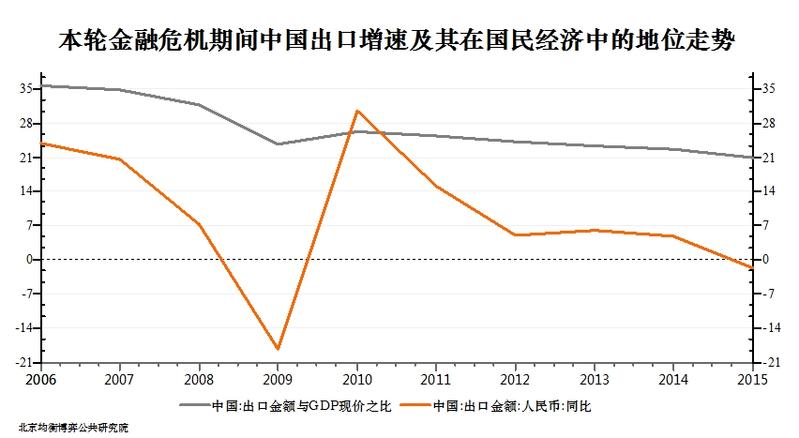

08年美国债务危机袭来,中国当时遭到的最大冲击就是外需市场的瞬间冰冻,对于当时以出口经济为核心的全球第一产能国来说,当期冲击是巨大的。由此,中国的金融与资产市场也面临了一轮巨大的回撤;而出口企业的倒闭与工人失业冲击着管理层脆弱的心,他们恰恰没有看到这是中国经济一次必须的结构性调整。

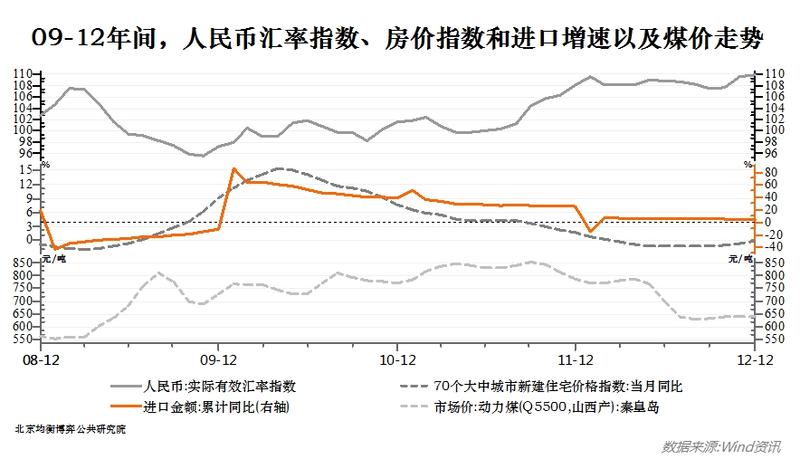

08年危机之后,同样作为产能国:日元在贬值,扩大了市场、保护了产能;德国在危机中,欧元贬了、产能清了、工资降了、退休晚了、成本低了、效率高了、债务缩了;而我国汇率升了、房价翻了、工资提了、产能扩了、煤电涨了、进口增了、出国多了。

所有那几年的美好时光,我们不得不感谢中国4万亿刺激计划,相信除了我们的感谢之外,全球各国政府至今都非常感谢。当然,我们自己的里子则是另外一种状态。

然而,时至今日,那场4万亿给我们留下的是:泡在水里的如山债务,以及难以估算需要多少时间消化的过剩产能,当然也给我们带来了今天的供给侧改革。

08年以来,以基础设施投资为代表、以房地产消费为核心、以重化重工上游产业为依托的政府及企业集群强行扩表、加杆杆,形成了国内以债务扩张拉动经济的结构与体系。随着房地产价格见顶、企业现金流羸弱、债务规模的过于庞大,经济增长下行与债务紧缩并行,直接导致了私人部门(包括企业与家庭)的信用收缩,全社会去杠杆,并陷入流动性陷阱,导致了全社会陷入“债务-通缩”(lrving Fisher)与“资产负债表衰退”(辜朝明)的最大困境。

通过公共部门扩表,以政府部门的债务置换其他部门的债务,对冲向下拐头的经济趋势。时至今日,在经历了09年及11年两轮加杠杆后的国内债务已在相当大的程度上被扭曲,进入了更大的债务周期。

自危机以来,在4万亿财政政策刺激下,央行资产负债表快速扩表、国内社融规模迅速扩张,形成了以人民币贷款规模放量支撑社会融资总额,并促使企业及政府部门加杠杆的传导机制,最终导致了国内债务规模直线攀升。

首先,央行资产负债表扩表,货币规模增幅超2倍;同期M2的规模增幅GDP增幅2.2倍。截止15年末,央行M1供应量为40.1万亿元,M2供应量为139.2万亿元;08年年末M1、M2总额分别为16.6万亿元、47.5万亿元,7年间,M1规模增加2.4倍,M2规模增加2.9倍。从M2与GDP增速对比看,截止15年末,同期M2扩张规模为91.7万亿,而同期GDP增长规模为35.99万亿,7年间M2规模增幅是同期GDP增幅的2.5倍。

其次,为了维持债务,6年间社会融资规模高速增长、增幅接近200%。自10年底中央经济工作会议首次提出“保持合理的社会融资规模和节奏”后,社融总额的快速膨胀,成为支撑上一轮以房地产为核心的、重化重工等基础产能产业扩张的表征。13年社会融资规模高达17.32万亿,07年社融规模仅为5.97万亿,7年间规模增幅高达190.12%。

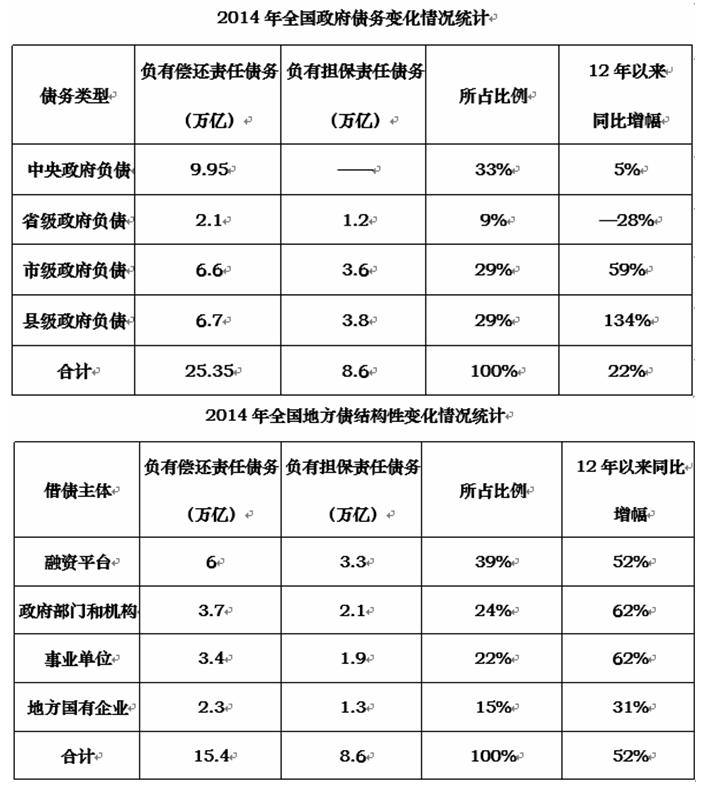

再次,地方政府负债投资,债务规模翻番。07年到14年,地方部门政府总负债增加了16.4万亿,达到30.28万亿,增幅为118%。从政府负债结构上看,12年以来,市县两级政府债务规模迅猛扩张,较12年分别增加0.6倍与1.3倍,成为近3年来国内债务增长最为迅猛的部门。

第四,企业加杠杆扩张,负债规模增长222%,企业部门杠杆率飙升。08年以来,在财政扩张、央行放水以及商品与价格上涨等因素的驱使下,企业09年与11年连续两轮加杠杆,负债增加、产能扩大。截止15年底,国内非金融类企业部门总负债高达201.87万亿,较08年增长3.2倍,企业部门杠杆率上升了24个百分点,达到123%。

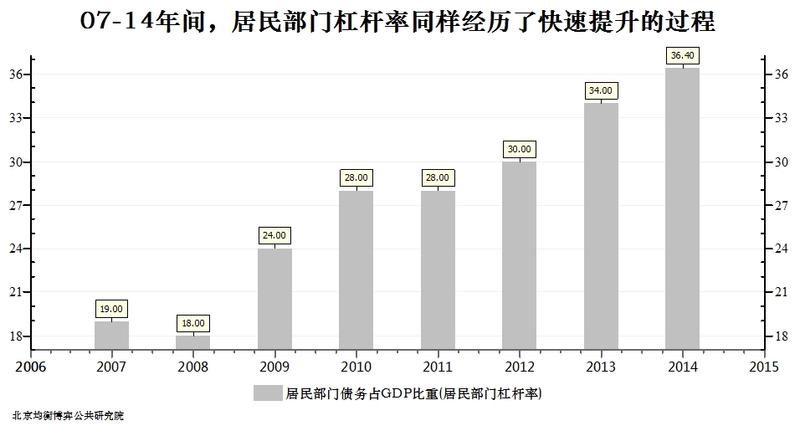

最后,与其他部门和其他国家相比,国内居民部门杠杆率虽然较低(36.4%),但同样经历了杠杆率的快速提升。08-14年间,居民部门杠杆率从18.00%上升至36.40%,升幅超过100%。值得庆幸的是,全球横向比较来看,我国居民部门杠杆率在主要经济体中处于最低水平;当然,在国内政府、非金融企业和居民部门中,居民部门杠杆率也是最低的,这为正在推进的供给侧改革留出了一定的腾挪空间。

值得注意的是,由于大国位移、从债务国到不成熟债权国以及在全球产业分工体系中的变化,中国的债务周期又有其更加丰富而又独特的景象。

无数经济学家,三种主要论调

全球本轮的超级债务危机从08年之后就有无数的经济学家进行阐述和经济解释,主要的论调无非是以下三点:首先是全球金融系统的异化膨胀与监管失控,华尔街贪婪套利的次按、金融衍生品的巨型风险、“大到不能倒”的机构对系统的绑架、监管部门的技术落后与风险失察等等。其次是全球经济结构失衡,这里面既包含了对美国社会过度负债消费的反思,以及南欧福利社会的指责,但更多的指向了中国的外向经济出口依赖。再者是对各国政府经济治理的指责,松散败坏的财务纪律、不切实际的福利承诺、不断超发的货币数量、日益膨胀的债务泡沫等等。

当然,在小众的声音里也有人对当前全球的财富分配提出了质疑,那本著名的《21世纪资本论》一时蔚为流行,言下之意,一个贫富失衡的民主社会必然会造成债务的膨胀。当然一个更加极端的说法指向了中国的崛起 ——“如果10多亿中国人口也过上与美国同样的生活,那将是人类的悲剧和灾难”,奥巴马在白宫说出的这句政治极其不正确的话,其实也代表了西方盎格鲁撒克逊体系某种长久私下的共识——对中国崛起的恐慌。但是从欧美债务累积的角度来看,是与中国的崛起存在某种联系。