央行盛松成:中国企业已出现“流动性陷阱”现象

央妈终于放出大招,几家银行长舒一口气…

临近春节假期,又到了一年一度市场流动性吃紧的时点,交易员们那根绷紧的神经终于迎来了喘息之机——1月20日,央行称,“通过‘临时流动性便利’操作为在现金投放中占比高的几家大型商业银行提供了临时流动性支持”。

而在央行正式公布之前,这一释放流动性的操作被先后数家媒体报道为——央行向五大行实施有期限的定向降准,甚至已有分析师就此进行了点评。

然而,稍后央行通过官方微博正式通告,此次操作“期限28天,资金成本与同期限公开市场操作利率大致相同”,显然,这与降准并不相同,而更像SLF(常备借贷便利)、MLF(中期借贷便利)系列的流动性调节工具,但央行并未对所谓“临时流动性便利”进行更多解释,截至发稿,央行官网上也未有相关公告。

不论如何,央行此举释放了较强的维稳市场流动性的意图,定心丸已给,交易员们可以愉快过节了。

此次操作是央行近期第二次出手维稳流动性,1月17日,央行在公开市场放量开展1000亿元7天期逆回购、2300亿元28天期逆回购,当日净投放2700亿元,创2016年1月以来单日最高。1月16日逆回购净投放量为1650亿元,而上周全周的净投放才3040亿元。

去年四季度,央行坚定的“去杠杆”,加之外汇占款连续多月大幅下降,市场“缺钱”形势愈演愈烈,12月末,上交所隔夜质押式回购曾在一天之内从5.8%飙升至33%,并在高位维持了两天,银行间市场3月期Shibor从11月中旬起连涨,其他期限利率也都不同程度地连续上涨。

2017年年初,央行明显开始增加资金供给,但紧张局势并未完全缓解,上海银行间同业拆放利率(Shibor)今日(1月20日)再度全线上涨,已连续普涨6日。

“随着1月缴税、以及春节前企业和居民流动性需求上升的出现,央行虽通过公开市场操作在本周净投放6350亿元,对冲MLF到期2165亿元,仍然不能缓解银行资金面持续偏紧的局面。抵押品的不足导致公开市场操作量受限,所以为了应对此局面,央行推出临时流动性便利操作。”招商证券宏观研究员闫玲对每日经济新闻()记者表示。

中国民生银行首席研究员温彬则认为,央行“定向+定期”的操作,既可以降低银行体系获得流动性的成本,抑制上升的同业负债成本,又可以提升下阶段公开市场操作的灵活性。今日公布的2016年中国宏观数据显示,宏观经济正逐步企稳,客观上要求货币政策保持稳健中性,而央行采取的临时流动性支持措施,起到了保持金融市场流动性稳定和利率水平平稳的作用。

显然,央行在媒体报道为“定向降准”之后迅速发布消息,也有澄清的意图,毕竟“降准”的信号意义太强烈。

交通银行金融研究中心认为,此次流动性便利操作仍需要银行付息,而准备金是银行自有资金,无需付息。该流动性便利在到期后要归还,属于再贷款性质,而降准后除非再次提高,没有归还的问题。因此,该流动性便利操作更多属于公开市场投放流动性的工具,与准备金率调整完全不同,不可混淆。

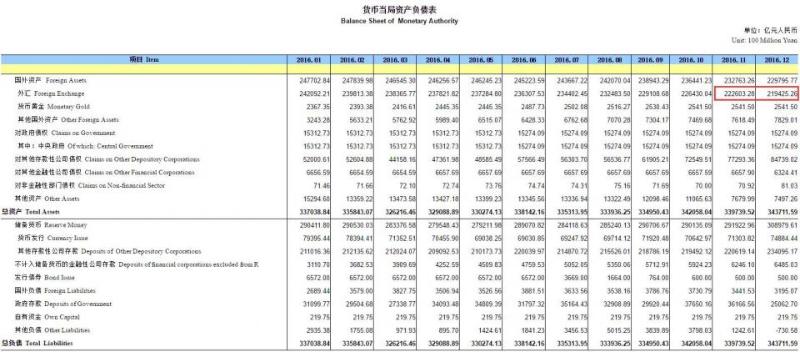

此前央行公布数据显示,2016年12月我国外汇占款环比下降3178亿元,这是外汇占款连续第14个月下降。

闫玲认为,面对外汇占款的下滑,央行通过公开市场、及创新借贷便利工具等多种方式向商业银行补充资金,这已逐渐成为央行供应基础货币的主要方式。本次临时流动性便利操作,虽然无抵押物,但是仍有成本,与同期的公开市场操作一致,为2.55%,而中期MLF的成本是3.0%。此外,临时流动性便利操作盘活了一部分准备金,将提高货币乘数有助于流动性的恢复。她预计,本次释放流动性约6500亿元,期限28天,暂时降低大行短期银行资金成本。

交通银行金融研究中心表示,“这一操作进一步证明此前我们的判断,即准备金率不会轻易下调,央行仍倾向于运用短期、灵活工具来调节短期流动性。降准有可能对人民币贬值带来进一步的刺激,目前并不合适。而且,2016年以来信贷增速并不低,全年新增12.65万亿,剔除地方债务置换则更多,降准会进一步刺激信贷增长,不利于降杠杆。现阶段货币政策仍保持稳健中性,甚至略有收紧,更加注重防风险和去杠杆。”

ce82afb7-c8a5-458c-a91a-21c88ed8882b.jpg)

d42b61cc-70c9-4450-a989-88133053fb8f.jpg)

ab8bc192-4c74-4a59-9da0-e9d96f71adbb.jpg)

7b3480b8-da7e-4c50-862b-9b3f899f58ab.jpg)

4489a7d9-cec6-4fee-8b39-72ca1a0ee1fe.jpg)

9777bc36-6d6d-4586-a3c2-926cc8d8664e.jpg)