前海蛇口六大项目集中开工,自贸新城建设大会战启动

高盛:资金在从债市流向股市?净忽悠!

高盛分析师 David Kostin 在最新的报告中表示,今年这种资金将从债市流出并涌入股市的这种所谓“ 大轮替(great rotation)”,不仅不会发生,而且这种说法纯粹就是“忽悠”。

现在有两大领域都发生了一场“ 大轮替”,一个是美国政府的更迭,另一个就是政策面上,开始由宽松的货币政策,开始转向了刺激性的财政政策。

而有些人认为,在投资领域还将发生第三场“大轮替”,即资金正在从债市流出并涌入股市。不过需要明确的是,这已经是不少战略分析师连续第五年做出这种打脸的判断了。

Kostin 认为,尽管过去六个月收益率急剧上升,债券的市值下降。但预计2017年期间,市场的资产配置偏好会转换到股票的可能性很小。

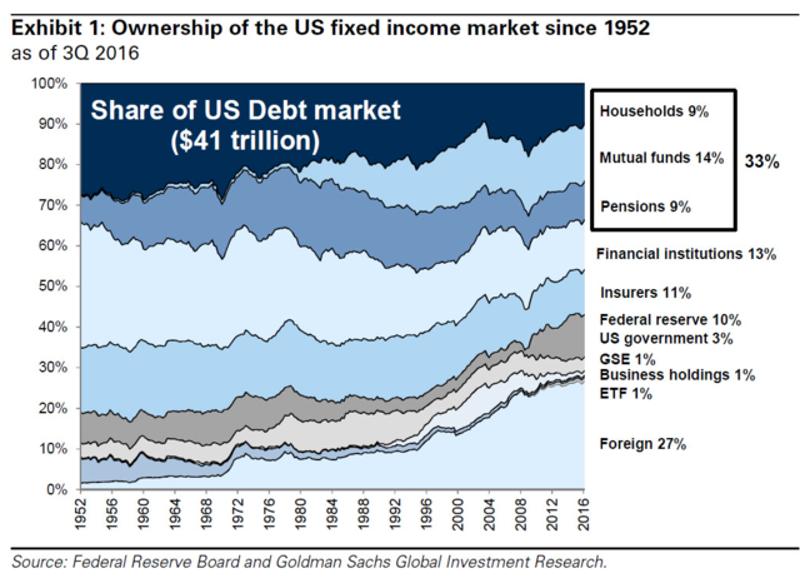

美联储的资金流量分析显示,美国固收市场市值总计41万亿美元,包括美国国债,机构,市政和公司债券(不包括贷款)。境外投资者,金融机构,美联储和保险公司的持有量占美国债券市场的60%以上。

作为参考,美国股票市场总市值为37万亿美元(其中23万亿美元为国内流通上市股,以标准普尔500为主,为19万亿美元)。

据高盛信用策略师测算,在2016年下半年,巴克莱美国综合债券指数(Barclays US Aggregate Bond Index)的市值从20万亿美元降至19万亿美元,降幅为9000亿美元或5%,因为利率上升了94个基点至2.4%。

许多债券持有者的投资组合配置比率有限制

美联储持有4.2万亿美元的国债和政府债券,但没有市政债券或公司债券。联储的配置不会改变,因为持有股票是不允许的。同样,保险公司持有3.2万亿美元公司债券,约占其债券投资组合的70%,但险企有基于风险的资本要求,使持有权益类资产的代价很高,从而有效地阻止其债券配置的大幅转移。监管和政策的规定,限制了许多类别的投资者配置债券以外的资产的能力。

而具有在自由配置资产能力的投资者,如家庭,养老基金和共同基金,持有13万亿美元的债券,约占41万亿美元国内债券市场的三分之一。

尽管2016年下半年利率急剧上升,共同基金,养老基金,家庭的债券和股票需求,大部遵循前几季度的模式。共同基金在2016Q3继续抛股买债,这与去年股权共同基金流出和债券共同基金流入的趋势一致。养老基金仍与高盛过去七年研究中的模式一致,是股票的净卖出方。所谓家庭其实包含了所有其他未归类的债券持有者,包括非营利组织,捐赠基金和美国本土对冲基金。这一类别的债券和股票的配置,有时每季度都大不相同。

高盛经济学家预测,10年期国债收益率将在2017年年底上升至3.0%,这将在2016年下半年债券收益率上升100 个基点后,进一步降低债券市值。

而这60个基点的上升,将导致共同基金,养老基金和家庭持有的13万亿美元债券,到2017年年底缩水5000亿美元或4%。如上升100个基点至3.4%,则损失将达8500亿美元或6%。

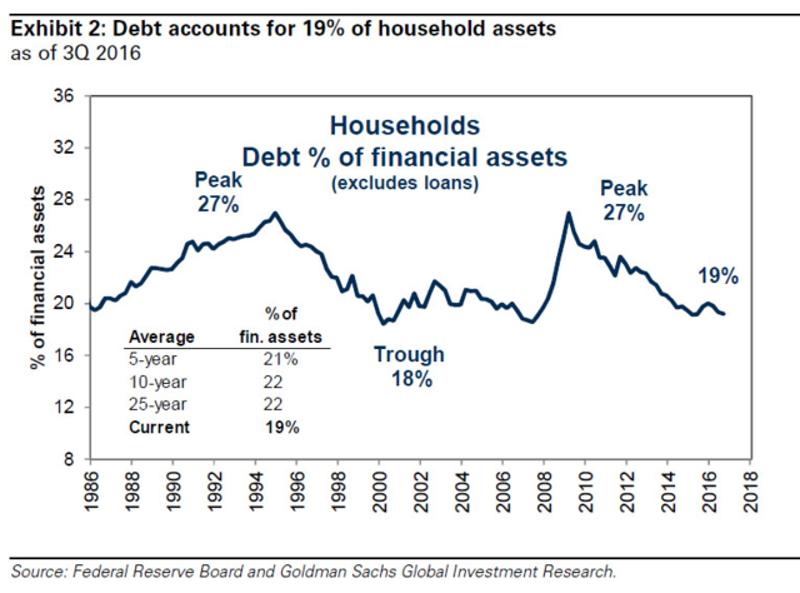

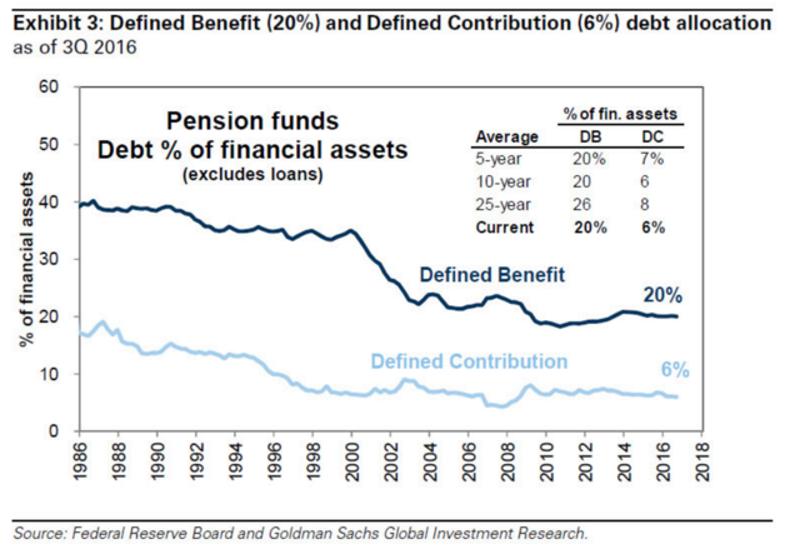

养老基金的债券配置比率:接近过去30年最低水平

债券占家庭金融资产的19%,已经接近过去30年的最低水平。养老基金对债券的配置也接近过去30年的最低水平,收益确定型(DB)福利计划为20%,缴费确定型(DC)福利计划为6%。高盛认为,家庭和养老基金都不太可能在短期内将资产配置从债券转向股票。

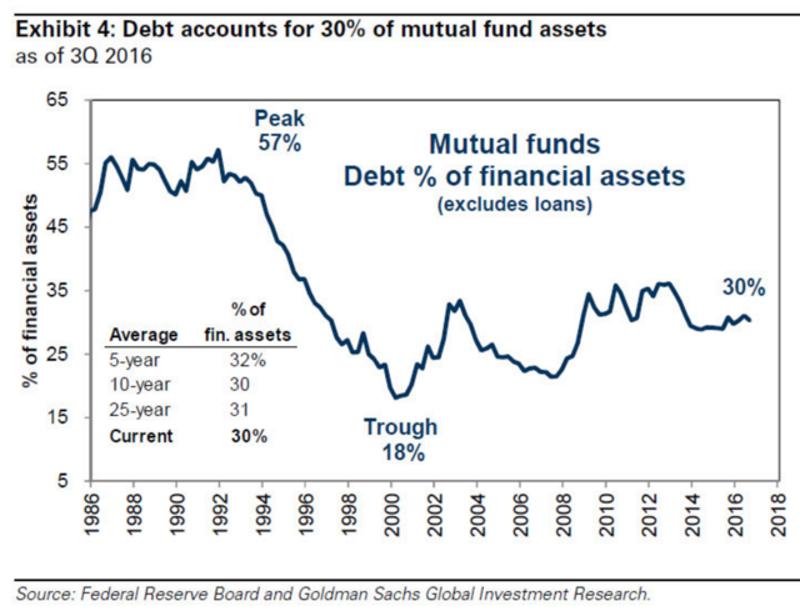

共同基金的债券持有占全资产30%,与5年期,10年期和25年平均数接近。该比率在1991年达到过57%,但在2000年科技股泡沫期间跌至18%的低点。共同基金确有弃债换股的先例,但额度和频率仍有可能是有限的。

974f60af-7bf5-4931-8164-e1d9ba4a9060.jpg)

08bb2b55-4ba4-4fe9-bf4e-422cb92e8d13_zsize.jpg)

67a4d2de-2ee6-4acd-89c3-a826bf7e88b5.jpg)

b852b57f-d110-4a87-884b-e22b863c31b0_watermark.jpg)