新的一年人民币会怎么走?对美元汇率真要贬到7.3吗?

美联储“鹰派”加息冲击,2017年人民币汇率怎么走?

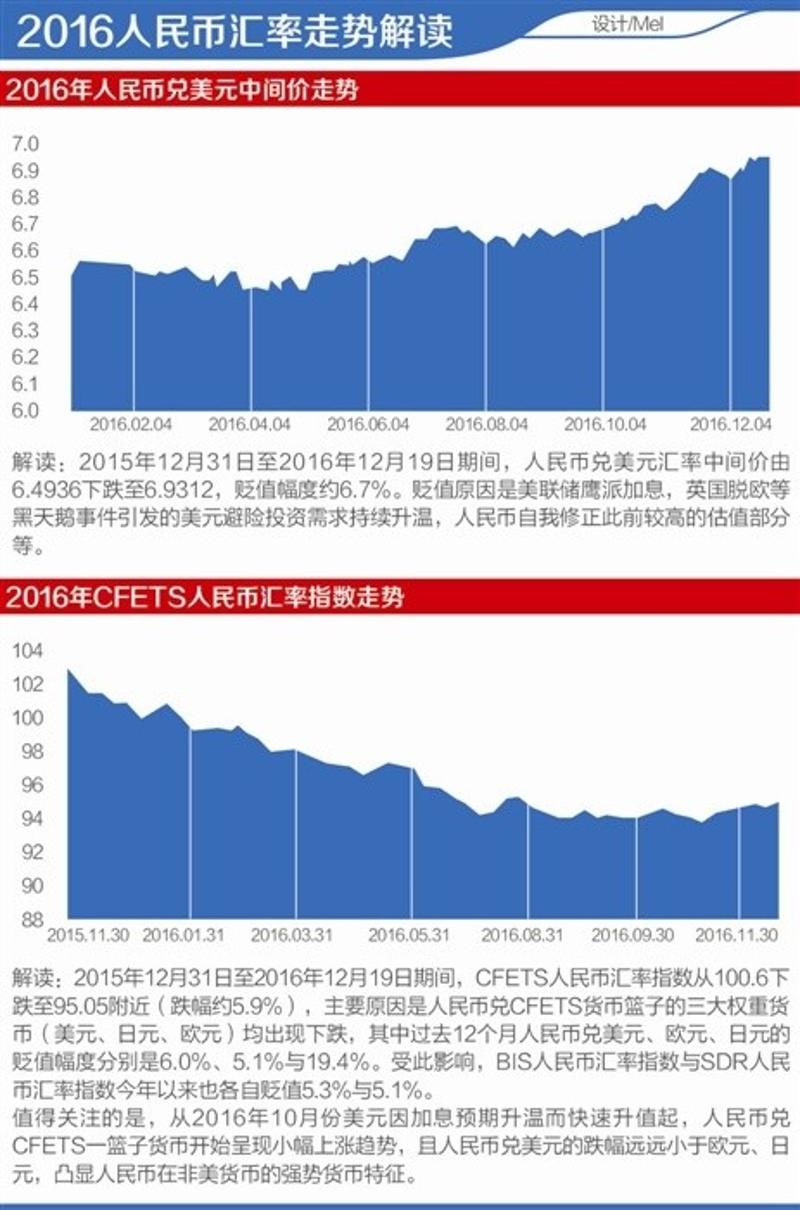

整个2016年,在美联储加息、特朗普当选美国总统、英国脱欧等多重压力下,人民币兑美元汇率跌幅接近7%,年底人民币兑美元中间价一度达到6.95附近。

但市场更关心的是,随着美联储转向鹰派加息,加之黑天鹅事件迭起,2017年人民币汇率的走势究竟怎样?

“如何扭转市场日益浓厚的人民币贬值预期,无疑考验着中国央行的汇率管理智慧。”一家国内大型银行外汇交易员坦言。这也导致中国货币政策面临两难抉择,面对美联储加息引发的中美利差收窄以及资本流出压力,中国央行可能被迫加息,但此举会给中国经济企稳反弹带来压力;反之,央行若选择按兵不动,在美联储鹰派加息预期的冲击下,人民币贬值压力将有增无减。

更何况,在特朗普2017年1月上任后,他使出的一系列政策组合拳也可能会给人民币带来额外的压力。

12月16日中央经济工作会议提出,要在增强汇率弹性的同时,保持人民币汇率在合理均衡水平上的基本稳定。

在他们看来,这预示着中国相关部门在2017年可能会进一步扩大人民币波动区间,有步骤地释放人民币贬值压力,令人民币尽早达到市场认可的均衡汇率,由此彻底扭转市场看跌人民币的预期。

“这仅仅是央行力挺人民币汇率的一个选项。”上述国内大型银行外汇交易员认为,目前央行还在加快推动让更多境外资本投向人民币债券,提升人民币作为国际储备货币的地位,推动人民币加快国际化步伐同时“力挺”人民币汇率。

2016年三次波动探因

在多位金融业内人士看来,2016年以来人民币汇率主要经历了三波较大调整。

第一波出现在2016年初,当时国际投机资本主要抓住人民币汇率定价开始脱钩美元,挂钩CFETS一篮子货币所出现的定价模糊地带,掀起人民币沽空浪潮,令人民币兑美元汇率中间价在短短一个月下跌逾900个基点,离岸人民币兑美元更是一度跌至6.75附近,令中国央行不得不通过抽走离岸市场人民币流动性大幅抬高沽空成本,加之干预汇市力挺人民币,迫使国际投机资本知难而退。

第二波则发生在2016年二、三季度,随着英国脱欧等黑天鹅事件引发的美元日元避险投资情绪发酵,投机资本趁机对人民币发动新的沽空。截至2016年6月底,人民币兑美元汇率下跌幅度超过2400个基点,一度跌破6.7整数关口,直到央行采取干预措施将人民币兑美元汇率稳定在6.7下方才偃旗息鼓。

第三波则从2016年10月至今,随着美联储加息预期不断升温令美元强势突破103整数关口(过去13年以来最高值),人民币兑美元中间价一度逼进6.95整数关口。

多位银行外汇交易员坦言,当前,第三波人民币波动无论是持续时间,还是对人民币构成的压力,都是最长最大的。

究其原因:

☆ 一是2016年10月初央行主动弃守6.7整数关口,令一些国际投机资本认为中国央行在人民币纳入SDR后降低了汇市干预力度;

☆ 二是美联储加息预期不断升温令美元强势上涨,客观上也给人民币构成压力;

☆ 三是不少投机资本也改变了沽空人民币策略,不再将外汇储备降幅作为沽空人民币的重要风向标,转而采用境内银行代客结售汇数据和跨境人民币流动数据,衡量中国资本流出的最新趋势与额度变化,作为沽空人民币的新筹码。

“事实上,央行已经采取多项措施遏制投机资本沽空浪潮泛滥,其中包括在美联储2016年12月加息前,央行再度通过抽走离岸市场人民币流动性引发离岸市场人民币各个期限拆借利率飙涨,大幅抬高沽空人民币的融资成本,迫使投机资本知难而退;以及央行很好地将境内外人民币汇差控制在200个基点以内,令投机资本套利交易难以施展。

为了避免美元强势升值对人民币构成额外的下跌压力,10月以来央行还调整了汇率管理措施——让人民币在全球非美货币体系呈现强势货币的特征。

最新数据显示,2016年10月份以来,日元、欧元、瑞士法郎、马拉西亚林吉特、韩元、墨西哥比索分别兑美元贬值10.5%、5.8%、4.2%、7.2%、6.5%、6.1%;人民币兑美元贬值幅度仅有3.5%。

“其实,这也符合中国经济增长基本面。尽管中国经济增速有所放缓,但依然在全球国家处于领跑地位。”他表示。

逆转贬值预期方略

尽管人民币在非美货币体系呈现强势货币特征,但在2017年美联储鹰派加息压力下,人民币何去何从,依然是市场关注的焦点。

中国人民银行研究局首席经济学家马骏对此表示,美元未来走势不会是单方向的,一旦市场发现过去的预期过于乐观,美元指数就有可能出现调整,其他货币对美元就会升值。

在多位外汇交易员看来,人民币在2017年要真正出现企稳反弹,不能只看美元脸色,还要解决外汇市场出清问题。

目前,人民币中间价所采取的“收盘价+篮子货币”模式,有助于提高市场化定价透明度,但仍然难以有效缓解人民币中间价定价机制隐藏的核心矛盾,即外汇市场出清问题。

具体而言,基于稳定人民币汇率的需要,央行有时会适度抬高人民币中间价。但在美元加息令人民币贬值压力未减的压力下,此举往往造成不少企业趁机逢高换汇降低汇兑风险。考虑到近期中国外汇管制措施有所加强,企业所有的换汇需求未必能得到满足,令人民币市场始终存在着一股强大的购汇买盘,拖累人民币汇率“惯性”下跌。

“要彻底解决外汇市场出清难题,最直接的办法有两个,一是扩大人民币汇率波动区间,让它尽早达到市场认可的均衡汇率,企业购汇避险需求自然大幅减少;二是通过汇市干预等措施扭转市场看跌人民币预期,企业也会削减相应购汇头寸。”一家银行外汇部门主管直言,鉴于过去一年外汇储备从4万亿美元降至3万亿美元,中国央行再通过大规模干预汇市扭转贬值预期的概率未必很高。

事实上,央行对于力挺人民币汇率稳定,似乎另有妙计。

记者多方了解到,央行正在多管齐下,一方面协调相关部门出台政策,允许和引导境外投资者进入境内外汇衍生品和利率衍生品市场进行交易,以对冲利率和汇率风险;另一方面还将进一步强化对出境投资本金收益的监管,包括落实对投资收益和利息收入的税收政策;此外央行相关部门还在探索进一步扩大实际参与银行间债券市场投资的境外机构投资者范围。

“这更像是一套组合拳,首先是引导国际投资机构参与金融衍生品交易,打消人民币汇率波动风险的投资顾虑,其次是通过落实征税措施遏制资本流出压力,最后是吸引更多国际资本流入境内人民币债券市场,对冲资本流出压力。”这位银行外汇部门主管强调说。

(编辑:李伊琳)

本期编辑 刘巷

342a73a9-b544-49fa-a9bd-bd793ff0e9e1.jpeg)

d8b7dd8b-2cca-4d5c-aa8b-9880c0ac369d.jpg)

142b5fe9-83bb-4ed4-abc4-763da9a22ee7.jpg)

56c3c59b-dec5-4c0d-a49f-03429e624f59.jpg)

160c24b6-9b6a-48b3-b74c-3296b429c5cc.jpg)

cf137be0-a2a1-4c9c-bb78-d3759ce80974.jpg)

e68bea70-569e-45e8-aa2c-bb64124586d3.jpg)

62963499-1445-4faf-8770-78d5ecf9b39c.jpg)

1037d012-1225-4d04-9737-fc7d6cf698f2.jpg)