美联储加息25个基点,投资者该怎么办?明年加息节奏会如何?

21世纪经济报道 2016-12-15 08:30

美联储12月FOMC会议宣布加息25个基点,新的联邦基金目标利率将处于0.5%-0.75%的区间,与市场预期一致。这是美联储时隔一年后再次加息,也是十年半以来美联储第二次加息。政策声明显示,本次利率决议是一致通过。预计明年将加息三次。

本文来源:证券时报网、澎湃新闻、融360财秘(ID:rong360licai)、占豪、东方财富网、中金在线等

各类资产会怎么走?

A股:或许不会有太大波澜

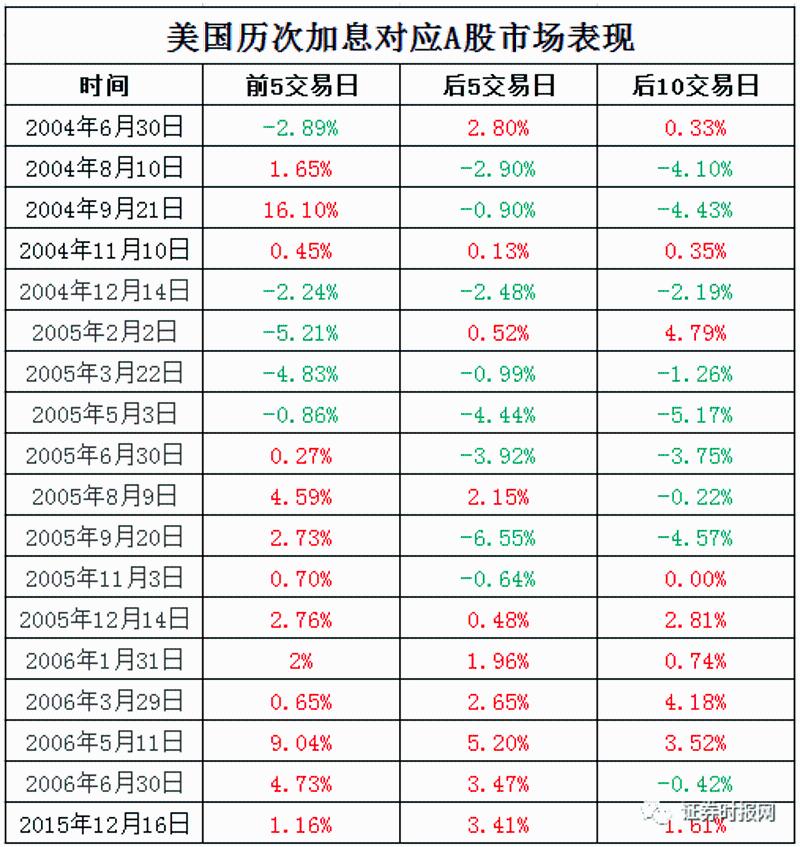

影响A股市场运行的因素很多,美国加息只是其一,先来看历次美联储加息前后A股的走势:

上表是美联储第五轮加息周期及去年启动新一轮加息前后对应的A股市场表现,可以看出,美联储加息对A股影响并没有很强的关联性,A股依然按照自身规律运行。

但由于美联储第五轮加息时间点距今间隔较长,参考意义并不太大,我们再把时间拉近一点,看看今年以来美联储历次议息会议前后,A股市场的表现:

从上表可以看出,今年以来,美联储7次议息会议前夕,A股有6次是下跌的,下跌概率逾八成,利空冲击比较明显,议息会议结束后,美联储并没有启动加息,A股又重回原有轨道,大多数时间上涨,表现出明显的强势。

中金公司认为,近期美联储主席耶伦等在内的多位高管均发表相当“鹰派”的表态,美联储按部就班如预期加息,或许不会对市场带来较大波澜,这一预期已被相当充分的反映,市场的关注点会更多转向美联储对于未来加息节奏和时点的暗示上。

美联储加息后,美元会更“值钱”,流动性会降低,美元升值。这对于持有美元和美元资产的投资者无疑是利好消息,但对于并未布局美元资产,却有赴美留学、美国游、海淘美国货等需求的投资人而言,意味着要付出更多的成本。

人民币:进一步承压

据融360分析称,美元走强,人民币将进一步承压贬值,在2017年或将“破7”。2017年新年伊始,每人每年5万美金的换汇额度又将刷新,投资者可以考虑换汇和购买美元理财产品。

此外,在上一次加息时,有机构借入人民币兑换成美元,套取美元加息与升值的收益。融360分析认为,有条件的投资人可以借鉴这种做法,在人民币兑美元长期贬值的前提下,使负债人民币化,资产美元化。但“人民币兑美元长期贬值”的前提是否成立,还有待研究。此前,国内监管层相关人士近期多次强调人民币的坚挺。而市场交易员和分析人士目前仍多认为人民币还有一定的贬值空间。

大宗商品:不跌反涨

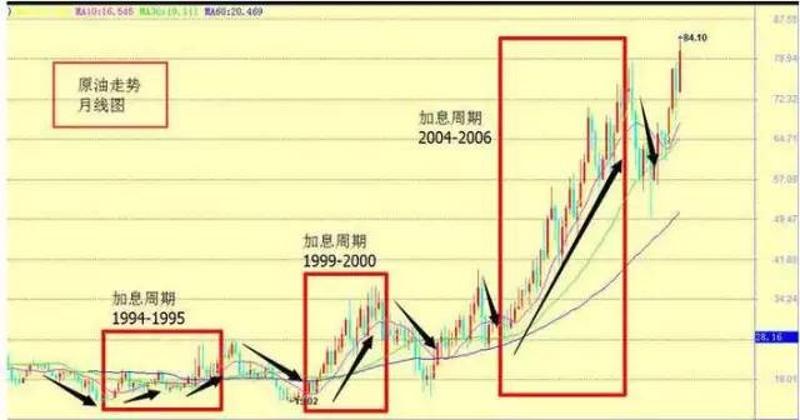

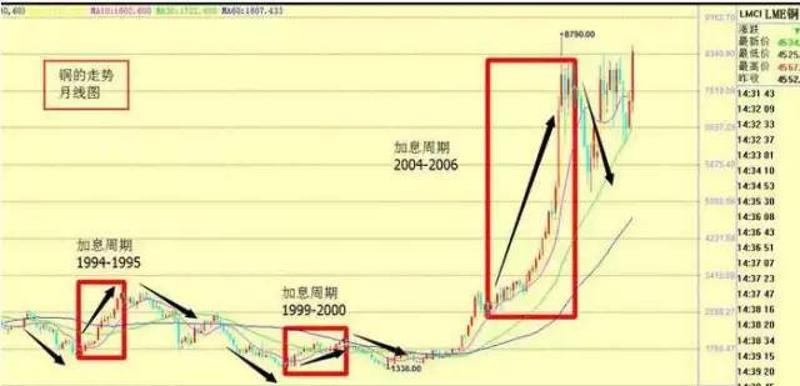

通常逻辑认为,美联储加息利好美元,大宗商品价格应该是承压下滑,但历史数据显示,从最近三次美联储加息周期看,情况并不是这么简单的。一旦进入加息周期,大宗商品价格往往不跌反涨。

比如从现货黄金看,1994 年 2 月的加息初始对黄金价格造成压力,但随后黄金价格出现回升,并在整个加息周期中呈现出反复震荡的态势;

1999-2000年,黄金整体先扬后抑;2004 年 6 月-2006年 6 月的加息周期则完全处于黄金价格上涨的通道内。

而原油和铜在加息周期中升势更为明显,前三次美联储加息中,其价格表现在加息周期中反而是同步处于上涨通道中的。

有市场人士从前三次的美元加息周期中,观察铜,黄金,原油三个品种的走势可以得出以下结论,

加息周期前:美元的加息预期导致资金外流,减缓市场流动性,在加息前的一段时间会让大宗商品承压,价格不断走低。

加息周期中:美国加息意味着美国通胀水平上升,经济逐步进入繁荣周期,并为全球经济的复苏提供重要支撑。在此背景下,全球资源的需求会逐渐增加,从而在中长期内推动大宗商品价格的不断上涨。

加息周期后:美元加息周期结束后,意味着美国和世界的经济都经过一段繁荣后,不同的国家开始出现经济放缓的迹象,导致大宗商品需求的减少,从而引发大宗商品价格的走低。

融360分析认为,美联储加息,会将“2016黄金年”彻彻底底送进历史。随着利率上升,美元走强,以美元计价的黄金、白银会更加昂贵,因而削弱投资吸引力,价格终将下跌;

此外,美联储加息,美元升值,逐利的资本有很大概率舍弃并不产生利息的黄金、白银等贵金属,转而投向“钱生钱”功能更强劲的美元和美股的怀抱。

多重因素叠加,自美国大选后一路狂泻的金价将在年终岁末迎来“最后一根稻草”。

黄金的高峰遥遥无期,或许会在特朗普正式上台后起死回生,也可能依旧昙花一现。

债市:影响有限

业内普遍认为,对于国内的债券市场而言,美联储的影响并没有这么直观。

银泰证券徐春晖认为,国内债市相对开放性小,至少从目前来看,境外资金对国债市场的持有量仅仅占比3.8%,很难左右市场,更多的市场压力还是停留在预期层面。但由于今年的期限利差缩窄,对国内债市来说,预期已经形成了一个基本面向下的刚性局面。

大体上对中国有什么影响?

微信公众号——占豪分析称,美联储加息对中国有四大好处:

1.美债会升值。

中国持有近两万亿美元的资产,美元升值对中国来说当然会带来美国资产的升值。如果从人民币兑美元6:1开始算起,如果人民币兑美元贬值到7.2即贬值20%,2万亿美元的20%就是4000亿美元。中国过去些年因人民币升值所造成的汇率账面损失从美元升值中就基本都回来了。

2.中国出口会增加,促进宏观经济增长。

汇率下降,出口会增加,这必然会刺激宏观经济增长,对宏观经济来说当然是利好。

3.中国可借部分国家危机抄底相关国家资产,同时政治上可与这些国家建立更加牢固的关系。

美联储如果快速加息,一些国家将很可能出现经济危机。此时,中国在美国机构抄底之前展开救援,相关国家不但对中国感恩戴德,中国还可以得到廉价资产。当然,政治上也可以获得与这些国家更牢固的关系。

4.美元加息后会进入降息的贬值周期,此时中国市场将会成为香饽饽。

美元如果最终采取快速加息策略,那么也就是一年到两年的功夫就会进贬值的降息周期。到那时,人民币兑美元将会上涨,人民币资产将会成为香饽饽,大量资本将会流入中国。

2017年的加息节奏会怎样?

许多观点认为,2017年美联储将更快加息。

推动美联储加息预期大幅升温的一个主要催化因素是特朗普赢得美国总统大选。特朗普胜出,共和党同时控制参众两院,这一新局面强化了市场对于未来美国政府宽财政、紧货币政策取向的预期。在特朗普未来的任期内,美国货币和财政政策的天平大概率将发生变化,财政刺激力度将加大,经济前景及通胀预期改善可能推动美联储更快加息。

机构预测

对于2017年的加息路径,各家机构均有预测,主要认为2017年将加息2次左右,最有可能在6月、12月。

以下为部分国际金融机构对美联储加息预测:

贝莱德:美联储12月加息,2017年将加息两次。

法兴银行:美联储12月加息,2017年6月、12月分别加息一次。

富国银行:美联储12月加息,2017年将加息两次。

高盛:美联储12月加息,2017年再加息三次,在2018年再加息四次。

标普:若美国经济温和增长,美联储2017年将加息两次,2018年加息三次。

摩根士丹利:美联储点阵图预测的长期利率中值很有可能会上升。

德意志银行:2017年可能加息3次。特朗普的政策将有助于推动美国经济增长提速。在经济增速加快、失业率走低、通胀上升的支持下,美联储加息步伐将比此前的预期快很多。

摩根大通:2017年美联储将加息两次。特朗普及其经济刺激政策可能会刺激美联储在明年6月、12月份再度加息25个基点。如果美国当选候任总统上任后头100天时间里实施的政策是相对来说“市场友好”的,那么我们预计美联储将在明年3月和5月的政策会议上暗示其将在年中加息,并继续预计美联储将在6月会议上将基准利率进一步上调25个基点。

三菱东京日联银行:美联储12月加息,2017年美联储将加息四次。2017年美联储将每个季度加息25个基点,一直持续到2019年第二季度末;2017年底10年期美国国债收益率将为3%。另外,鉴于特朗普的表态,预计耶伦在当前任期于2018年初结束后将不再担任美联储主席。

美联储会是特朗普经济政策的拦路虎吗?

经济预测总是需要大量的假设,但是由于特朗普未透露太多执政方案,预测变得尤为困难。唯一可以确定的是,特朗普的胜选增加了经济前景的不确定性。

美联储三号人物纽约联储主席杜德利(William C. Dudley)12月5日在“美好纽约社团”(Association for a Better New York)早餐会上演讲时表示:对于未来几年内的财政政策,“在这个时点,还很难确切地说,会发生什么”。

在特朗普竞选期间,承诺将会实现每年4%的增长率。特朗普当选后的言论也显示出,他的目标仅仅是短期内创造就业。特朗普刚刚任命的财政部长努钦11月份表示,“我们的首要任务就是提振经济,提高到3%-4%的增长率”。

这样的增长率在许多经济学家眼里看来,简直是天方夜谭。经济长期增速低迷,背后的原因包括不断老去的人口结构,创新枯竭,而这些并非一夜之间就可改变。有些人甚至认为特朗普更有可能导致经济衰退,而不是繁荣经济。

即使特朗普能够做到让经济以4%的速度增长,美联储也并不愿意。

美联储对于经济的预期愈加灰暗,9月美联储官员预计经济可承受的最高增速为1.8%,他们还预计未来3年内经济增速不会超过2%。今晚他们将更新预期,但预计并不会有大的变动。

多年来,美联储官员一直要求国会增加财政支出,现在,特朗普承诺将这样做。虽然美联储觉得为时已晚。

美联储副主席费舍尔11月份表示,美联储仍然能够从财政刺激政策中获益,因为财政扩张,经济提速,美联储能够更快加息。美联储需要加息,是因为一旦未来经济出现下降,美联储能够减息刺激经济。

但是这样的财政扩张政策可能也会付出沉重的代价。财政刺激会加重政府负担,而政府的债务已经处于历史高位,未来若出现经济下行,财政刺激的空间将非常有限。美联储主席耶伦曾在国会作证时,也提醒政府,现年55岁至65岁的婴儿潮即将退休,政府的福利支出将大大加重。“现在债务占GDP的比重已经达到了77%,并无很大空间,万一经济出现冲击,还需要财政刺激的空间。”耶伦在国会作证时表示。

财政政策和货币政策之间的冲突将慢慢展开。

特朗普此前承诺将加快政府决策,但是国会可不想那么快。小布什刚开始执政初期就推行了减税政策,但是直到2001年当年的6月7号才获得国会通过。

特朗普政府想要推行减税,或者是任何增加基础设施的政策,想要通过多疑的共和党人,都将是艰辛的历程。

穆迪分析首席经济学家赞迪(Mark M. Zandi)12月12日预测,对于特朗普政府,减税、减少监管、扩大赤字提高政府支出,在第一个任期的头两年里将会是有效的。但是美联储的加息政策,对移民和贸易的限制,将会逐渐开始侵蚀这些成果。赞迪的预测是,最终美国经济将“令人不安地接近”衰退。

赞迪的预测是“美联储和市场最终都无法收益,最终特朗普政府时期的经济将削弱”。

其他经济学家则更为乐观,预测特朗普的刺激政策并不会完全被美联储加息政策抵消。杜德利似乎也在为这种观点背书,表示加息对于金融市场而言,“很大范围内是合适的”。

另一方面,美联储的加息路径也会被市场所影响,而实质上达到加息。特朗普胜选之后,股票价格一路飙升。但是贷款利率也在升高,房地美数据显示,上周平均30年按揭贷款利率是4.13%,比11月8日前的3.54%有较大幅度上升。

声明:本文观点仅代表原作者,不代表21世纪经济报道立场。