今天股市第一大事,深港通来了

南方周末 2016-12-05 13:10

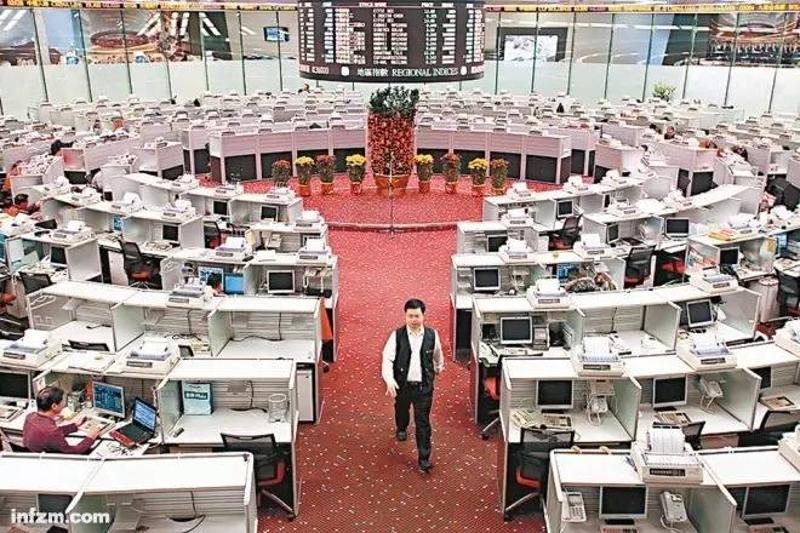

今天(12月5日)深港通正式开通。深港通开闸后,上海、深圳、香港三个证券交易市场将得以血脉相通,连接成为一个超过70万亿市值的共同体,交易量加起来直逼世界排名第一的美国纽约证券交易所。

对于内地股票投资者来说,这意味着只要有A股账户就可以购买在香港上市的港股,进行国际资产配置。对于国际投资者来说,这是一条不必事先经过中国主管部门批准、借道香港通往A股市场的康庄大道。市场普遍认为,人民币国际化已经迈出了非常重要的第一步。

“这件事这么好,以至于中国人做了两次。”一家外媒把12月5日到来的深港通和两年前开放的沪港通巧妙地联系在了一起。

随着深港通几天后开闸,上海、深圳、香港三个证券交易市场将血脉相通,连接成为一个超过70万亿市值的共同体,交易量加起来直逼世界排名第一的美国纽约证券交易所。

对于内地股票投资者来说,这意味着只要有A股账户就可以购买在香港上市的港股,进行国际资产配置;对于国际投资者来说,这是一条不必事先经过中国主管部门批准、借道香港通往A股市场的康庄大道。

而无论资金南下(内地资金投资港股)还是北上(境外资金投资A股),最终都将使用人民币完成交割,这也是以人民币计价的资产第一次在国际化市场上进行交易。市场普遍认为,人民币国际化已经迈出了非常重要的第一步。

1把圆管子和方管子接在一起沪(深)港通的制度设计诞生于深圳的一家小茶馆。港交所总裁李小加曾向《中国经济周刊》回忆,那是2012年的一天,他与上交所理事长桂敏杰、上交所总经理黄红元坐在一起探讨沪港两地市场互联互通的构想,并在一张纸上画出了最初的框架。

草图主要想解决的问题是,内地和国际化的香港在证券市场结构、交易制度、基础法律、监管等层面存在巨大差异,在这种情况下,如何把国外资金请进来,同时也让中国资本走出去。

2014年4月10日,总理李克强在博鳌论坛首次提出开通沪港通,此举被誉为开放中国内地股市的里程碑式举动,国际投资者首次无需特殊牌照就能够交易中国内地股票。两年后,沪港通再度扩大了可交易范围。

借深港通开通之际,李小加前不久在深圳创新发展研究院做了一次专题演讲,其间,他用极为通俗的语言介绍了如何打通两地资本市场。

在李小加看来,沪(深)港通机制的核心在于,以三大交易所和两地清算公司为主体,在不改变交易者交易习惯的前提下,“代理”国际和国内投资者的交易需求。

比如内地老百姓投资港股,就可以直接通过中国的券商下单,中国的单下完后拿到上交所和深交所,再由两个交易所把电子单统一拉到港交所,形成价格;反过来,国际投资者购买A股则是通过境外券商下单,单子汇聚在港交所,由港交所拉到沪、深两个交易所。

在三大交易所负责交易的同时,中国证券登记结算有限公司(简称中登)和香港中央结算有限公司(简称香港结算)则会分管结算和交收。比如国际投资者投资A股有买有卖,当天买卖相减后得出一个净价,买得多就欠中登钱,卖得多就欠券。然后香港结算就会代表所有国际投资者,每天晚上七点半,和中登进行交割。

因此,在股票股东的构成里,无法看到通过沪(深)港通购买股票的股东是谁,而只能看到中登和香港结算。由于内地实行实名制,香港结算为境外投资者代持A股的做法,这个问题仍需两地证监会努力解决。

值得注意的是,沪(深)港通交割全部使用人民币。如果香港方面为净卖出,香港结算将从中登收取人民币;如果香港方面为净买入,香港结算则向中登支付人民币。内地反之亦然。

“我们把圆管子和方管子接在一起,让水可以流动。”李小加说,大家不用见面、不用离开家、不用离开交易场所和交易习惯,完全按照交易本地市场的规则下对方市场的单,然后由交易所和清算结算公司把两个市场连在一起,“突然一片天地大出来”。

2闭环里的全球资产配置中金公司原董事长李剑阁曾在一次论坛上回忆沪港通刚被宣布时的场景:所有香港财经官员都说一无所知,只知道有这么一件事,但是感觉遥遥无期。随后,他被媒体团团围住,要求点评沪港通,他说了一句话:不以行情论利弊,沪港通的开通应该看作是一个长远的好处。

中国改革开放之初有“三大主题”,转口贸易、直接投资和资本市场发展。其中,转口贸易为中国经济发展带来了“第一桶金”,外商直接投资造就了中国“世界工厂”的地位,资本市场的发展则成就了一大批全球市值领先的巨型企业。三大主题概括起来有一个共同特点,即“钱往中国走”。

但在2014年,中国第一次出现对外直接投资(ODI)超过了外商直接投资(FDI)。这说明随着政府、企业和居民财富、资本的积累,中国已从资本输入国转变为资本输出国。

而随着中国由资本输入国转向输出国,人民币资本将不可避免地要大规模走向国际市场。对于中国外汇管理部门来说,一个现实的挑战是,购买海外资产过程中形成的巨额汇兑规模,势必给人民币汇率带来下行压力,不利于人民币国际化过程中的汇率稳定。2015年这个时候,中国大概有3.6万亿的外汇储备,如今这一数字下降到了3.1万亿。

创新发展研究院院长毛振华在李小加演讲后点评,在中国经历了长期升值之后,内地投资者们有可能通过沪(深)港通机制获得一个新的保值渠道——那就是通过沪(深)港通购买在香港上市的国际资产,在“人民币不出境”的情况下,分享国际化企业所赚取的汇率及投资利润收益。

港交所正越来越频繁地前往内地推介香港。近日,港交所中国客户关系及市场推广部高级副总裁周晓殷就在深圳一次推介中,反复强调,他最想讲的是——沪(深)港通的机制和设计,整体上是一个闭环。而闭环的意思即,人民币是锁在这个系统里跑不出去的,买的时候用人民币交割,最后获利回归的时候还是人民币交割。

李小加认为,中国改革开放三十年的三件大事都是通过香港实现的,而在这一规模空前的资本流动转向背景下,沪(深)港通也帮助香港重新找到了与中国内地的关系定位。以前香港是把全世界的钱集中起来送到中国,今后则是吸引全世界的企业赴港上市,把世界带到中国脚下,“等于我们在香港开了个沃尔玛,货架上摆着全球各地的资产,大家可以像上淘宝一样坐在家里投资全世界”。

另一方面,沪(深)港通的意义还在于倒逼内地资本市场改革。上海交通大学上海高级金融学院教授、中国金融研究院副院长钱军对南方周末记者说,沪港通和深港通为国际投资者开了一扇门,而这些投资者带来的不仅是资金,还能发出来自国际资本市场的声音,就像啄木鸟一样,能极大地促进A股市场规范化。

3沪港通的成绩单中投公司副总经理、中国证监会国际部原主任祁斌在2016年8月底答记者问时,首先回顾了沪港通开通以来的运行情况。不少指标为深港通的“升级”提供了参考依据。

比如沪港通放行时,对人民币跨境投资额度实行总量管理。其中,沪股通总额度为3000亿元,每日额度为130亿元;港股通总额度为2500亿元,每日额度为105亿元。

但沪港通在过去两年的表现中,沪股通每日额度平均使用5.97亿,使用率在5%左右,使用率过半的天数仅有11天;港股通每日额度平均使用7.72亿元,平均使用率7.36%,使用率过半的天数只有3天。

在这种情况下,沪(深)港通取消了每年总额度的限制,仅保留每日额度。祁斌表示,每日额度使用率平均用下来不到10%的水平,大家感觉是有富余的,所以也不再需要通过总额度限制进行风险管控。同时,取消总额度有利于吸引境外长期投资者,有利于更充分发挥内地与香港股票市场交易互联互通机制的积极作用,也标志着更大程度的开放。

总体而言,南下资金要热过北上资金。沪股通两年来累计交易金额是21004亿元,净买入1322亿元;港股通累计交易金额是10098亿元,净买入2243.59亿元。

交银国际首席策略分析师洪灏告诉南方周末记者,北上资金2016年以来有所下降。一个原因是2015年A股股市泡沫破裂,影响了国际投资者的信心;另外一个就是人民币贬值加速,因此南下资金增加很快,可以视为一种对冲行为。

在洪灏看来,之所以可以对冲,是因为港币与美元挂钩。尽管人民币始终用于交割,但是南下资金在购买港股时,人民币还是要在交易系统中被兑换成港币。

不过,前金牌分析员张化桥10月份在深圳做了一次关于沪(深)港通的演讲。他认为,买香港的H股和红筹股其实买的还是中国的基础资产,并没有逃避人民币汇率问题。唯一的好处是,港股和红筹股比A股便宜了很多。

“QFII(合格境外机构投资者)曾是国际投资者更偏爱的选项,不过沪港通已成为更受欢迎的选择。”高盛(Goldman Sachs)大中华区股票交易主管Christina Ma向FT表示。

QFII机制缺陷在于,交易制度不够方便(限于符合条件的机构投资者、审批时间漫长、资金锁定期3个月或1年、必须指定境内银行托管、自主汇兑),并且也不允许随意撤回投资。

洪灏告诉南方周末记者,沪港通的额度并不需要事前审批,相较于QFII,国际投资者的群体也扩大了。

4“第二扇门打开了”深港通还将扩容两地股票。截至2016年8月29日,境外投资者通过沪港通可投资685只内地股票,深港通将再为他们奉上881只,大概能覆盖3/4的内地股票。同时,318只港股也将增加99只,约占香港上市股票市值的87%。

“第二扇门打开了。”钱军对南方周末记者说,在中国股市和人民币汇率发生大幅波动后,深港通能如期开通,说明前期沪港通未出大的风险,这套互联互通机制经过实践检验是行得通的。

钱军推测,未来深港通的成交量将更为活跃。因为与国企股众多的沪市相比,新兴行业的中小市值公司在深交所占比较高,同样,香港此次新增了市值超过50亿的小型股,其中不乏腾讯类的科技型企业。这些新增标的都更符合倾向于价值投资的国际机构投资者的策略。此外,再加上深圳毗邻香港,文化相近,交流频繁,两地的投资者彼此更为了解。

证监会的数据显示,2016年初,以机构为主的国际投资者在中国内地股市的投资比例只占到2%。这跟香港的46%、日本的26%、俄罗斯的23%相比微不足道。而中国已经是全球第一大企业债市场、全球第二大经济体和第二大股票市场。

中国已经连续第四年申请加入明晟新兴市场指数(MSCI Emerging Markets index)。MSCI又称全球股市俱乐部,包含来自23个新兴市场的833只股票,如果中国A股纳入该指数,将迫使追踪该指数的基金公司投资中国A股,从而引发巨额资金流入中国。

为了推动A股纳入MSCI,祁斌在上述场合讲到,2015年他们曾经做了一次路演,跑遍了纽约、波士顿、伦敦、爱丁堡几个资产管理中心,直接面对当地的机构投资者。

钱军认为,深港通取消总额度,以及港股通的额度实质上扩大一倍,意味着中国A股对外开放的这扇门开得更大了,这对A股纳入MSCI是有正向推动作用的。

不过,据FT报道,外资准入问题是阻止MSCI纳入A股的症结之一。比如卖出A股的外国投资者每月汇出资金不能超过境内资产的20%,这意味着他们需要5个月时间才能退出中国市场。