清楚了!房价、物价总是这么高,原来都是因为它!

21世纪经济报道 2016-11-21 19:33

点击上方蓝字,关注21君~

走进经济生活里的一切

导读:最近,人们总在吐槽物价贵,买不起房。目前大部分商品已经是供过于求了,小到生活用品,大到房子都是。为何它们价格还要上涨呢?这其实能用一个现象来解释清楚。

本文来源:lixunlei(ID: lixunlei0722)

作者:李迅雷

原标题:钱发多了一定会找地方宣泄

钱发多了有什么后果?大家第一反应是通货膨胀,但回顾历史,会发现中国的恶性通胀都是发生在货币规模还不算大的时候,如1988年CPI达到18%,1994年CPI达到24%,对应的1988年的M2规模只有7400多亿,1994年的M2为46900多亿,与现在的150多万亿规模相比,只是一个零头。虽然当前的货币规模已经远超当初的想象,但通胀却成了“奢侈品”,PPI在经历了54个月的负增长后,最近才转正。

那么,在货币的增速长期远超GDP增速的背景下,究竟什么时候会迸发通胀,什么时候会发生货币贬值,其成因究竟是什么?人民币贬值是否可以取代房价下跌呢?本文试作分析。

所有的价格波动都是供需关系

经济学的一个最大假设就是资源是有限的,因此就产生了各种如何让有限资源效用最大化的理论。当代经济学是从微观经济学开始发展起来的,而微观经济学一开始讨论的就是供需关系。只是讨论到后来,假设条件越来越多,理论越来越复杂,表述越来越晦涩。仅就价格研究而言,就有各种估值模型,还有费雪方程式、菲利普斯曲线、CAPM、预期理论等。

所有的理论都需要有假设,理论越复杂,内含的假设肯定越多,离现实就会越远。既然如此,我们不如忘记那些理论,忘记你所学过的专业术语、系数指标等。记得张五常曾经讲过一个故事:有一次,他的导师领着弟子们去一个无人荒岛,让他们度量所捡石头的尺寸和体积。由于他们身上没有带任何工具,一切都回归原始状态,你只有就地取材,建立新的度量标准。

如今,不少人所困惑的是,既然M2那么大,为何CPI不涨?那就忘记M2,也忘记CPI,因为这些都是人为设定的东西,都是为了表述方便。其实,连猴子都懂得食品的供不应求,因此要去抢,供需关系是决定价格高低的最直接原因。

钱发多了,物价肯定要涨,但商品有成千上万种,人民币却只有一种。因此,当人民币膨胀的时候,只有某些供不应求的商品和服务才会涨,供过于求的商品和服务则不会涨或涨得相对少。但CPI只是人为设定的价格指数,而且,中国的CPI不同于美国的CPI,不仅包含的商品和服务有差异,而且权重也不同,所以,只要透过CPI看具体的商品和服务,就会发现所有的商品和服务的价格都受供需关系影响,不存在所谓的货币超发与物价不涨这样的悖论。

比如,人民币发多了,意味着大家对商品和服务的消费需求增加了,假如供给不增加,那么,供需关系就会变化,价格就应上涨。但人民币主要是在中国本土发多了,在海外流通的相对很少。因此,它很难影响到其他国家的商品和服务的价格。但如果某种商品除了国内有供给,全球其他地方也可以廉价供给,那么,当国内价格上涨的时候,进口就会大量增加,于是供需关系又平衡了。

国内的CPI包含八大类商品和服务,其中食品的权重较大,食品的需求却是有限和相对稳定的,毕竟中国人口的增速已经大大放缓;但部分食品的供给却是全球化的,从长期来看,这就是食品价格涨幅整体低于GDP增速的原因。如进口大米的价格普遍比国内价格便宜,因为东南亚地区的大米种植成本大约只有国内的一半。与食品相比,非食品的价格涨幅就更小了,这是不仅因为国内产能过剩,而且大部分工业品都可以由全球制造和全球供应。

但是,有些东西既不能通过产能扩大来增加供给,也不能通过全球贸易来扩大供给,当需求增大的时候,该东西的供不应求导致价格上涨。如北京、上海、深圳的住宅,由于这些城市土地供给是有限的,作为不动产,无法通过国际贸易来进口土地,随着货币的泛滥,城市居住人口和投资人口不断增加,购房需求大幅上升。

此外,过去劳动力相对过剩,资本相对短缺,所以劳动力很便宜,资本回报率很高,市场利率水平也高。如今中国的劳动年龄人口已经连续五年减少了,变成短缺,但资本过剩了,于是,劳动力价格上升,市场利率水平下降,因为利率也是资金的价格,资金供过于求,利率自然下降。

同样,可以用供求关系来解释1995年之后中国不再出现恶性通胀的原因,因为1995年之前,中国处在商品短缺时代,虽然货币规模不大,但全社会资产规模也很小(房地产、股市和债市的市值都很小),所以,货币没有更多去处,只有集聚到商品流通领域,导致商品价格上涨。

当前,人民币的贬值压力较大,为何过去贬值不大呢?因为过去中国劳动力、土地等要素价格便宜,吸引外资不断流入,出口增速一度维持在20%以上,又创造出更多外汇,导致外汇供过于求。尽管那时货币规模增长也很快,却面临着升值压力。如今,中国的出口额占全球出口总份额的比重已经超过13%,并仍有继续上升的趋势,外贸顺差接近4万亿。

但问题在于,中国对外直接投资的增速超过FDI的一倍以上,其他各种投资导致的外汇流出规模超过流入规模,外汇储备在减少,这就导致人民币贬值压力加大。

物价、房价、汇价都是货币现象

如今,农民都不愿种粮食了,但粮库都满得放不下大米,为什么呢?不仅因为有袁隆平这样的育种专家来提高亩产,还靠化肥农药的大量使用,使得中国在没有实现农业现代化的情况下,粮食的单位亩产已经远远领先于美国,达到全球第一。中国的人口不到全球的20%,但猪肉的消费量却要占到全球的52%。所以,就我们的消费需求而言,目前大部分商品已经是供过于求了,这也是为什么国家提出去库存、去产能的原因。

既然那么多东西都已经供过于求,为何价格还要上涨呢?那是因为货币的增速超过这些商品出厂规模的平均增速。

比如,去年广义货币的增速超过13%,GDP增速只有6.9%,汽车产量只增加3.3%,彩电只增加2.5%,冰箱负增长,房地产开发投资增速只有1%,新开工面积负增长。对普通商品而言,供过于求情况下价格应该下跌;但有些商品也兼具投资品的功能,如住宅、大宗商品、贵金属等,尽管从消费需求而言已经供过于求,但投资或投机需求的上升,同样会导致其供不应求,即便像生姜、大蒜这样不宜久存的农产品,也可以大肆炒作。

弗里德曼说,通胀是货币现象。同样,我认为债券、股票和房地产等资产价格的上涨,从某种意义上讲,也是货币现象。比如,2015年是历年来上市公司盈利表现最差的一年,即基本面并不持续股价上涨,但为何2015年上半年股市却涨得如此疯狂呢?2015下半年,随着股市的大幅下跌,房价开始走强了,然而,作为房价涨幅较大的上海,常住人口数量却出现了历史上第一次下降,显然,房价上涨不是由于人口流入这一因素决定的。

2016年,人民币贬值的幅度开始扩大,到了第四季度,房地产的销售额开始大幅下降,居民新增房贷规模也减少。随着市场利率水平的提高,债券价格出现了下跌,但股市却出现了上涨势头。市场利率走高和本币贬值对股市都是利空,但股市却上涨了,说明影响股市、楼市和汇率的因素很多,当基本面因素不起什么作用的时候,热钱的流向就会起决定性作用。

所以,各种商品和资本品价格的上涨或下跌,肯定与资金的流向有关,资金流向可以由基本面因素决定,也可以由参与者的偏好或情绪决定。比如,当一家铁矿上市公司突然在自己拥有的矿山开采出金矿,这就是基本面发生了突变,股价不需要热钱流入也能上涨。但目前在产能过剩的情况下,基本面没有明显变化,铁矿上市公司股价完全靠热钱推升,这就是货币现象。

以贬值来维持房价稳定合乎逻辑吗

民间有一种颇为流行的说法是,如果货币贬值,则楼市泡沫就自然化解了,贬值可以取代房价下跌。然后,有很多学者批驳了这种观点,认为俄罗斯货币贬值的时候,虽然房价没有下跌,但通胀很严重,房价相对于物价而言,也是下跌的。事实上,全球并没有出现过用贬值来维持房价稳定的多个案例。

中国在2005-2014年的汇率升值期间,房价也同时出现了上涨。2014年以后,人民币开始贬值,但房价依然上涨。如果升值是房价上涨的原因,那么贬值就不应该是房价上涨的原因了,反之亦然。如果进一步探究升值或贬值对货币规模的影响,则很容易推导出升值会增加货币总量,贬值将减少货币总量。

因为升值导致外汇流入增加,外汇占款增加,从而使得央行的基础货币投放增加,从而诱发商业银行创造更多货币;贬值则恰好反过来,导致货币总量的减少。当然,这只是单纯从货币总量变化的单一因素进行逻辑推断,但房价上涨或下跌是一果多因,如果是一果一因,那么,经济学家预测各类投资品的价格涨跌就百发百准了。

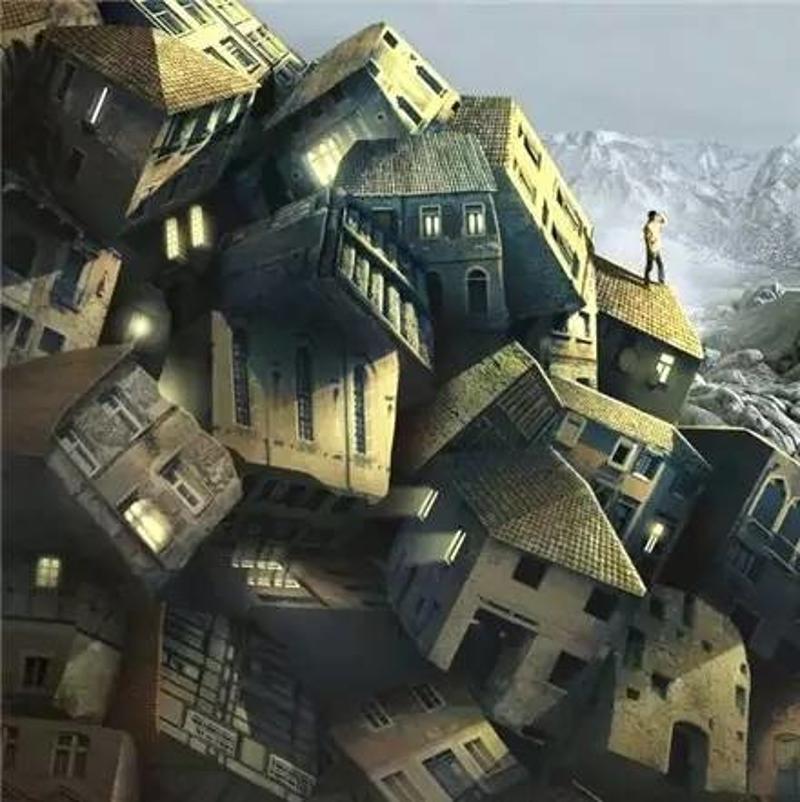

如前所述,物价、楼价、汇价都是货币现象,货币发多了,不可能被冻结起来,总是会像一群流窜犯一样到处作案。

从去年到今年,股市热和楼市热之间似乎有一定的交替现象,如今,热钱出境的动机似乎越来越强烈,这导致了本币贬值的预期。所以,当前楼市冷、汇市热、股市温的现象,通胀升、债市跌的格局,与热钱流向有明显的相关性。因此,贬值与稳房价之间看似无逻辑关系,但作为货币泛滥下的两种现象,同时并存的可能性还是存在的。

对贬值决定因素和幅度的再思考

我在上一篇文章中用了很大篇幅来谈论贬值的决定因素和可能的幅度,最近也发现多数经济学家认为人民币贬值幅度有限且不可持续。这让我更加心存疑虑了,因为从经验上讲,大多数人的判断都是错的。

比如,有学者认为中国外汇储备全球第一,因此,不具备持续贬值的基础。但是,作为外汇储备的第三大国俄罗斯,其货币也曾经大幅贬值过。更进一步讲,外汇储备不断增大曾经成为人民币升值的理由,如今,外汇储备已经开始减少了,虽然体量仍大,但不能成为不会持续贬值的理由吧。

既然物价、房价、汇价、股价等都可以成为货币现象,那么,货币总量和货币流向的变化应该成为影响汇价的主要因素。比如,可以用中国与美国的M2/GDP来表示货币总量相对于经济总量的扩张规模,去对应同期汇率的变化,也可以用过去10年或更长时间的“中国CPI/美国CPI”来确定中国的相对通胀,去对应同期汇率的变化。

前者我在上篇文章中已经做过测算(参见《人民币贬值空间究竟如何看》),后者可以通过这样来计算:2003年至2015年,中国对美国的累计相对通胀为30%,也就是中国的物价涨幅要比美国高30%,但2003年人民币对美元汇率为8.28:1, 2015年为6.23:1,这意味着人民币在这12年中对美元升值了25%,但通胀却比美国多上升了30%。

事实上,站在这个时点上,探讨人民币的均衡汇率或者合理汇率水平的意义不大,因为估值与实际价格之间,总是存在很大的差距,无论是股价、汇价还是大宗商品价格,似乎从来都是如此。重要的是要把脉热钱流向,从过去股价的过度上涨到如今的房价过度上涨,似乎都是热钱的杰作。只要货币发多了,就会找一个地方去宣泄,热点转移或许是随机的,但热钱的宣泄却是必然的。就像美林时钟告诉人们在什么情况下会切换什么投资热点一样,尽管本人并不认为看美林时钟就可以把握未来投资热点。

当越来越多的人意识到国内投资机会的减少、回报率在下降、风险在加大的时候,意识到房地产投资获得的巨大财产性收入需要锁定胜利成果的时候,最终都会把目光投到了换汇上。因此,一定要充分认识到这一轮热钱宣泄的威力。既然人民币升值过程持续了九年时间,那么,贬值过程所持续的时间恐怕也不会太短。