宝能系再出手持股至25%,或遭32%增持天花板

记者 安丽芬

2016-07-07 09:39

记者 安丽芬

2016-07-07 09:39

单从交易规则看,宝能系可以最高增持万科股份至32%,也就是说可以再增持7%。粗略按照6日收盘价19.8元/股计算,7%万科A股对应所需金额约152亿元。

宝能“轻袭”

在斥资15亿之后,宝能再出手增持,持股比例已达25%。按相关规则,接下来的两个交易日,宝能系将不能再操作,万科股价将如何演变?而对于宝能而言,盘内盘外的动作似计划周详,而在既有的监管规则以及市场环境下,其何时将触及天花板?

在7月5日收盘前买入万科A(000002.SZ)后,7月6日宝能系再度出手。

7月6日晚间,万科A发布公告,称7月5日至7月6日,钜盛华通过资产管理计划在二级市场增持公司A股股份 78,392,300股,占公司总股份的0.710%。本次权益变动完成后,钜盛华及其一致行动人前海人寿保险股份有限公司,合计持有公司A股2,759,788,024股,占总股份的比例为25.00%。

按减去7月5日宝能系买入的7529.3万股来计算,7月6日宝能系买入仅为309.93万股,按7月6日万科A收盘价19.8元/股计算,这次耗资为6136.6万元。

而按《上市公司收购管理办法》规定,此后两个交易日,宝能系不得再增持万科A。

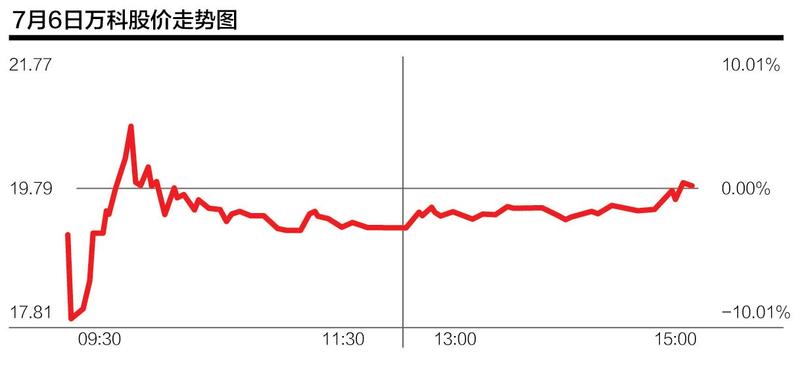

7月6日,经过盘内一场激烈的厮杀,结束了连续两个跌停之旅的万科A(000002.SZ)出现红盘,微涨0.05%,全天成交额高达201亿元,创历史之最。

21世纪经济报道记者注意到,当日,万科A收盘价19.8元/股,刚好与宝能系两只举牌分级资管计划的增持价格上限吻合,即泰信1号和西部利得宝禄一号。

万科A去年12月16日发布的详式权益变动书显示,2015年12月4日,西部利得宝禄1号增持万科1840万股,价格区间为19.34-19.8元/股;泰信1号增持的时间为去年12月3-4日,以18.56-19.8元/股增持万科8270万股,占比0.748%。

7月6日,万科A股价的涨跌区间为19.1-20.48元/股。这也意味着西部利得1号一度出现亏损,而泰信1号也曾徘徊在亏损边缘。

在业内人士看来,万科6日微涨是宝能系增持的效果之一。如果宝能系不出手,放任万科自由落体,那么其产品的亏损面将加大。

而如果单从交易规则来看,宝能系最高可以增持万科股份至32%,也就是说可以再增持7%。粗略按照6日收盘价19.8元/股计算,7%万科A股对应所需金额约152亿元。

大战成本区

“万科在这个位置震荡是正常的,可以比较其港股,当时大约也是跌了20%。6日出现这么大的振幅和换手率,主要还是多空力量的激烈博弈,有的人想抄底,而有的人急着往外跑。”7月6日盘后,联讯证券分析师陈勇对21世纪经济报道记者表示。

“钜盛华增持的意图有两个,一是维护股价稳定,缓解投资者的恐慌情绪蔓延;二是增持资金组成是自有资金和杠杆资金,需要保证部分杠杆资金的安全。”陈勇指出。

而实际上,宝能系部分分级资管计划在6日已现短暂亏损。比如西部利得宝禄1号去年12月4日增持万科1840万股,价格区间为19.34-19.8元/股,而万科A6日的最低价为19.1元,低于其增持价格的下限。

不过,上海一名大型券商人士指出,6日钜盛华增持后宝能系持股已达到25%,公告后的两个交易日将不能继续购买。

其说法依据是《上市公司收购管理办法》(下称《收购办法》)第13条,“投资者及其一致行动人拥有权益的股份达到一个上市公司已发行股份的5%后,通过证券交易所的证券交易,其拥有权益的股份占该上市公司已发行股份的比例每增加或者减少5%,应当依照前款规定进行报告和公告。在报告期限内和作出报告、公告后2 日内,不得再行买卖该上市公司的股票。”

陈勇指出,宝能系未来两个交易日不能增持,不过影响也不大。因为万科A股已稳定,大概率不会出现剧烈跌幅。

32%增持天花板

市场普遍认为,如果宝能系继续增持万科A,其将面临30%的要约收购红线,不过在上述券商人士看来“是可以轻松避开”的。

经21世纪经济报道记者查询,《收购办法》第63条规定,“在一个上市公司中拥有权益的股份达到或者超过该公司已发行股份的30%的,自上述事实发生之日起一年后,每12 个月内增持不超过该公司已发行的2%的股份”,可以免于提交豁免申请,直接向证券交易所和证券登记结算机构申请办理股份转让和过户登记手续。

另据深交所去年7月8日发布的《关于深市上市公司股东及其一致行动人、董事、监事和高级管理人员增持本公司股票相关事项的通知》,“在一个上市公司中拥有权益的股份达到或超过该公司已发行股份的30%的,每12个月内增持不超过该公司已发行的2%的股份,不受本所《主板上市公司规范运作指引》、《中小企业板上市公司规范运作指引》、《创业板上市公司规范运作指引》第四章第四节有关“自上述事实发生之日起一年后“的限制”

“这也意味着,宝能系持股25%后,其还有7%的增持空间。”上述券商人士指出,12月内其持股最多可以达到32%。

粗略计算,如果以19.8元/股的平均成本价增持万科7%股权(对应7.7亿股),大致需152亿元资金。

但香颂资本执行董事沈萌认为,宝能系目前没有非常必要的理由增持。

而在陈勇看来,宝能系25%的持股已经比较大,一旦增持到30%就会有很多麻烦。目前宝能已是第一大股东,可以通过股东大会行使权利。

“万科主战场不再是二级市场,而是股东大会,宝能会以大股东的身份行使权利,或者提符合自己战略意图的提案。”陈勇说。

【来源】21世纪经济报道,未经授权不得转载

相关文章

- 财经早新闻|宝能15亿扫货万科A,今日五大悬念待解

- 南方+ 2016-07-06

- 真的出手了!万科公告称宝能系持股升至24.972%

- 腾讯证券 2016-07-05

- 万科A再度跌停,宝能还有近300亿“弹药”在路上?

- 南方+ 2016-07-05

- 宝能系按兵未动,前海人寿万能险仍有200亿备战

- 南方+ 2016-07-05